|

|

МЕНЮ

|

Контрольная работа: Финансовая деятельность предприятия: анализ и пути ее совершенствования (на примере ООО "Си-трейдинг")

где

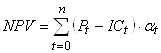

Формулу по расчету NPV можно представить в следующем виде:

Чистый дисконтированный доход показывает абсолютную величину прибыли, приведенной к началу реализации проекта, и должен иметь положительное значение, иначе инвестиционный проект нельзя рассматривать как эффективный. В рассматриваемом проекте NPV: -5000000∙1 – 2000000∙0,88 – -1167292∙0,77 – 5784283∙0,67 + 4453072∙0,59 + 4860646∙0,52 + 5358232∙0,46 + +5229649∙0,40 + 4051747∙0,35 + 544∙0,31 + 893483∙0,27 + 6913420∙0,24 + +7615642∙0,21 + 8387843∙0,18 + 9236731∙0,16 + 10170426∙0,14 + 11197263∙0,12 = 1122009 долл. (строка 11 приложения В). Разность NV – NPV нередко называют дисконтом проекта. Дисконт проекта в нашем случае равен 54417122 – 1122009 = 53295113 долл. Так как в нашем случае NV – NPV > 0, то проект следует принять. Если же NV – NPV < 0, то проект следует отвергнуть. Когда NV – NPV = 0, то проект не прибыльный, но и неубыточный. Чем больше значение NPV, тем эффективнее проект. Очевидно, что по приведенной методике расчета рассматриваемый проект эффективен. Внутренняя норма рентабельности инвестиций (Internal rate of return (IRR)) – значение нормы

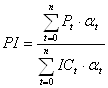

дисконта ( Внутренняя норма рентабельности – интегральный показатель, рассчитываемый нахождением ставки дисконтирования, при которой стоимость будущих поступлений равна стоимости инвестиций. Внутренняя доходность инвестиционного проекта – это такая процентная ставка, при которой банковский начальный капитал, обеспечивающий последовательность платежей, ожидаемых свободных денежных потоков инвестиционного проекта, равен начальным инвестициям в проект. Смысл расчета этого коэффициента при анализе эффективности планируемых инвестиций заключается в следующем: IRR показывает максимально допустимый относительный уровень расходов, которые могут быть осуществлены в данном проекте. Например, если проект полностью финансируется за счет ссуды коммерческого банка, то значение IRR показывает верхнюю границу допустимого уровня банковской процентной ставки, превышение которого делает проект убыточным. Для оценки эффективности значение IRR необходимо сопоставлять со ставкой дисконтирования (d). Инвестиционные проекты, у которых IRR > d, имеют положительный NPV и поэтому эффективны. Проекты, у которых IRR < d, имеют отрицательный NPV и потому неэффективны. Реализовывать данный проект нецелесообразно, так как возникнут проблемы с возвратом кредита [16]. Проведем расчет IRR для проекта. Для этого воспользуемся данными приложения В по строке 5 – роль свободного денежного потока будет играть чистая прибыль. Начальные инвестиции берутся по строке 3.1 приложения В. Итак: -5000000/(1+IRR)0 + (-2000000)/(1+ IRR)1 + (-11167292)/(1+ IRR)2+(-5784283)/(1+IRR)3 + 4453072/(1+ IRR)4 + 4860646/(1+ IRR)5 + 5358232/(1+ IRR)6 +5229649/(1+ IRR)7 + 4051747/(1+ IRR)8 +544/(1+ IRR)9 + 897323/(1+ IRR)10 +6913420/(1+ IRR)11 + 7615642/(1+ IRR)12 +8387843/(1+ IRR)13 + 9236731/(1+ IRR)14 +10170426/(1+ IRR)15 + 11197263/(1+ IRR)16 =0. Способом подстановки получаем: в проекте IRR = 14,86%, что говорит о его эффективности. Так как IRR > d на 0,86%, то и NPV проекта положителен. Он составляет 11197263 долл. Запас прочности проекта достаточно рискован (0,86%). С учетом того, что расчет IRR производится на стадии завершения инвестиционного проекта и потребность в дополнительных кредитных средствах минимальна, то значение показателя IRR лучше сравнить с фактически сложившейся процентной ставкой по полученным заемным средствам, которая составляет 12%. В данном случае запас прочности составит 2,86%. Индекс доходности инвестиций (Profitability index – PI) – отношение суммы

дисконтированных доходов к осуществленным инвестициям (

Очевидно, что если: Так как для проекта PI = 1,06 (дисконтированные инвестиции проекта составляют 20300580 долл., доход от инвестиций – 21422589 долл., по формуле получается 1,06), то он является прибыльным. Рентабельность можно охарактеризовать как невысокую, так как каждые 100 долл. инвестиций принесут 6 долл. прибыли. Срок окупаемости служит для оценки степени риска реализации проекта и ликвидности инвестиций. Различают простой срок окупаемости и динамический. Простой срок окупаемости проекта (Payback period (PP)) – это период времени, по окончании которого чистый объем поступлений (доходов) перекрывает объем инвестиций (расходов) в проект, и соответствует периоду, при котором накопительное значение чистого потока наличности изменяется с отрицательного на положительное [17]. Алгоритм расчета срока окупаемости (PP) зависит от равномерности распределения прогнозируемых доходов от инвестиции. Если доход распределен по годам равномерно, то срок окупаемости рассчитывается делением единовременных затрат на величину годового дохода, обусловленного ими. При получении дробного числа оно округляется в сторону увеличения до ближайшего целого. Если прибыль распределена неравномерно, то срок окупаемости рассчитывается прямым подсчетом числа лет, в течение которых инвестиция будет погашена кумулятивным доходом. В проекте PP равен 8 лет (96 месяцев). Это относительно большой срок. Однако он связан со спецификой проекта и строящегося объекта и не говорит о неэффективности проекта. Дисконтированный период окупаемости, DPP (Discounted payback period) рассчитывается аналогично PP, однако, в этом случае чистый денежный поток дисконтируется. Этот показатель дает более реалистичную оценку периода окупаемости, чем РP, при условии корректного выбора ставки дисконтирования. Дисконтированный период окупаемости для инвестиционного проекта составит 15,27 лет (184 месяца). Описанные выше результаты расчета показателей эффективности проекта систематизированы в таблице 3.6. Таблица 3.6 – Показатели эффективность инвестиций

В целом, все вышеприведенные показатели говорят о финансовой реализуемости и сравнительной эффективности проекта, что подтверждает возможность реализации инвестиционного проекта путем сдачи в аренду торгово-офисных площадей. 3.2.3 Экономическое обоснование проекта «Автовокзал «Центральный» по ул. Бобруйской в г. Минске» При расчете финансовой модели данного инвестиционного проекта приняты следующие базовые величины: – Полезная площадь сдаваемых помещений из расчета проектно-сметной документации отражена в таблице 3.7: Таблица 3.7 – Перечень помещений, сдаваемых в аренду

– Для расчета ставки налогов приняты как и по проекту рассмотренному выше. – Период строительства автовокзала, согласно инвестиционного плана, принят с 1 декабря 2006 года по 31 марта 2011 года. Объем финансовых вложений в данный инвестиционный проект составит 40149000 долл. – Планируемый объем сдачи в аренду площадей построенных объектов рассчитывается с учетом показателя вакантности на уровне 5% (таблица 3.8, лист 83), причем в 2011 году коэффициент загруженности помещений изменяется от 0,30 в апреле 2011 года до 0,95 в ноябре 2011 года. Таблица 3.8 – Планируемый объём сдачи в аренду, кв. м. в месяц (с учетом загруженности), кв. м. / машиноместо

– Аренда ставки на момент сдачи объекта консервативны и приняты практически равными сегодняшними: Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12, 13, 14, 15, 16, 17, 18, 19, 20, 21 |

Copyright © 2012 г.

При использовании материалов - ссылка на сайт обязательна.

, (3.3)

, (3.3) . (3.6)

. (3.6)