|

|

МЕНЮ

|

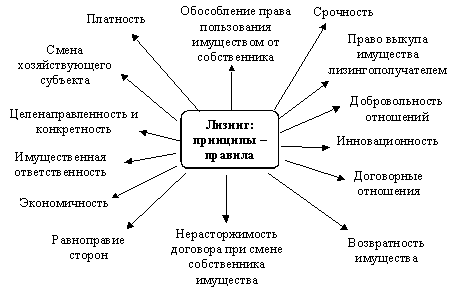

Дипломная работа: Предложения по совершенствованию применения лизинга в компанииМногообразие и противоречивость взглядов объясняется в основном недостаточной разработкой теоретических вопросов лизинга, и, следовательно, отсутствием единого методологического подхода на практике. Современное понимание лизинга восходит к классическим принципам римского права о разграничении собственника и пользователя имущества. Возникновение и само существование его в качестве особого вида бизнеса основано именно на возможности разделения компонентов собственности на два важнейших правомочия - пользование вещью, то есть применение ее в соответствии с назначением с целью извлечения дохода и других выгод, и само право собственности как правовое господство лица над объектом собственности. Многовековым опытом доказано, что богатство, в конечном счете, заключается не просто в обладании собственностью непосредственно, а в эффективном ее использовании. Особенность состоит в том, что объект лизинга одновременно выступает как собственность лизингодателя и как функция капитала лизингополучателя. Отсюда, прежде всего, следует, что лизинг - это способ реализации отношений собственности, выражающий определенное состояние производительных сил и производственных отношений, с которыми он находится в тесной взаимосвязи. Особая экономическая роль лизинговой деятельности как раз и состоит в том, что с одной стороны, она способствует становлению частной собственности на средства производства, а с другой - ведет к преодолению ее, смене владельца и распорядителя. Вкладывая свои средства и труд в улучшение и количественное умножение производственных фондов, лизингополучатели становятся уже не только их владельцами, но и собственниками таких приращений. В результате в лизинге достигается разрешение двойственности собственности, которая принадлежит всем действующим хозяйствующим субъектам в целом и одновременно каждому в отдельности. Лизингополучатель выступает одновременно в трех качествах: он не только использует переданные ему средства производства, но и владеет и распоряжается ими определенным образом. Более того, лизингополучатель являются полным собственником вложенных им (с разрешения лизингодателя) отделимых и неотделимых затрат в улучшение средств производства, в размере их прироста за счет собственной прибыли за лизинговый период. Лизинг в общем является организационной формой предпринимательской деятельностью, выражающей отношения собственности и инвестирования, особую систему хозяйствования, однако, как и всякое самостоятельное явление, как экономическая категория, он имеет свое собственное содержание и различные формы проявления, которые можно представить с разной степенью конкретности. Лизинговая форма предпринимательства основывается на системе принципов (правил, положений), определяющих единство и связи общих, частных и особенных ее свойств и внешних проявлений, которые необходимо учитывать в практической деятельности (см. рис.10)

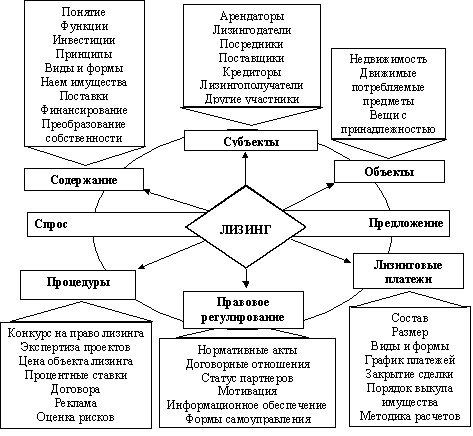

Рис.10. Основные принципы и особенности лизинговых отношений Поскольку лизинг выражает определенное взаимодействие элементов производительных сил и производственных отношений, то он имеет материально-вещественную основу и социально-экономическое содержание. Социально-экономическое содержание лизинга определяется отношениями собственности и совместной экономической деятельности по вертикали и горизонтали (с собственником, обществом и т.д.), а также условиями трансформации собственности. Материально-вещественная сторона лизинга характеризуется организационно-правовыми формами производства, наймом всех или части вещественных элементов предпринимательской деятельности, куплей - продажей имущества и условиями кредитования. Поэтому упрощенное понимание лизинга, сведение его содержания лишь к долгосрочной аренде, имеющей место не только в экономических публикациях, но и в ст.665 ГК РФ, далеко не исчерпывает сущности этого вполне доступного, но еще недостаточно осознанного и оцененного в нашей стране инструмента предпринимательства. Считается общепризнанным, что лизинг тесным образом связан с арендным механизмом, и это действительно так. Но в деловом обороте лизинг имеет более широкую, сложную тройственную экономическую основу и сохраняет в себе одновременно существенные свойства кредитной сделки, инвестиционной и арендной деятельности, которые тесно сочетаются и взаимопроникают друг в друга, образуя в совокупности новую организационно-правовую форму бизнеса. В нем реализуется комплекс имущественных отношений, связанных с передачей средств производства во временное пользование путем их купли и последующей сдачи в аренду. Поэтому определение лизинга с позиции только одного из трех участников сделки не может адекватно выразить его сущность. В то же время каждый из них (инвестор, лизингодатель и арендатор) по своему статусу и преследуемым целям фактически является предпринимателем соответствующей сферы национального хозяйства. Так, инвестирование в общем - это, как известно, долгосрочное вложение капитала в объекты предпринимательской деятельности с целью получения прибыли или социального эффекта. Аналогичны ориентации и лизингополучателя, и лизингодателя. Но лизинг относится к предпринимательской деятельности более высокого уровня по сравнению с арендными, банковскими или коммерческими отношениями, так как он требует глубоких знаний и финансового бизнеса, и положения в производстве, на рынках оборудования и недвижимости, а также изменяющихся потребностей клиентов и особенностей аренды. Следовательно, лизинг - это система предпринимательской деятельности, включающей в себя три вида организационно-экономических отношений: арендные, инвестиционные и торговые, содержание которых в отдельности полностью не исчерпывает сущности специфических имущественно - финансовых лизинговых операций. Лизинг как сложное социально-экономическое явление, выполняет важнейшие функции по формированию многоукладной экономики и активизации производственной деятельности. Из многочисленных функций лизинга согласно поставленной задаче целесообразно выделить финансовую, производственную, снабженческую и обеспечение налоговых льгот. Финансовая функция выражается в освобождении товаропроизводителей от единовременной оплаты полной стоимости необходимого средства производства и предоставлении ему долгосрочного кредита. Производственная функция лизинга заключается в оперативном решении производственных задач путем временного использования, а не покупки дорогостоящих и морально стареющих машин. Это эффективный способ материально-технического снабжения производства и доступа к новейшей технике, научно-техническому прогрессу. При полном лизинге передача имущества может сопровождаться широким сервисом: техническое обслуживание, страхование, обеспечение сырьем, рабочей силой и т.д. Функция сбыта - это расширение круга потребителей и завоевание новых рынков сбыта, вовлечение в сферу лизинга тех, кто не сразу может купить то или другое имущество. Функция получения налоговых и амортизационных льгот имеет следующие особенности: взятое по лизингу имущество может не отражаться на балансе пользователя, поскольку право собственности сохраняется за лизингодателем; лизинговые платежи относятся на себестоимость производимой продукции (услуг), что соответственно снижает налогооблагаемую прибыль; возможность применения ускоренной амортизации, исчисляемой не на базе срока службы объекта лизинга, а исходя из срока контракта, снижает облагаемую налогом прибыль и ускоряет обновление имущества. В результате лизинг способствует диверсификации предложений спектра товаров и услуг, вовлекая новые объекты в свою сферу; развивает и диверсифицирует рынок средств производства, сокращает цикл освоения новых поколений техники. Схема лизинговых отношений, ее развитие и функционирование может быть представлена следующим образом (см. рис.11)

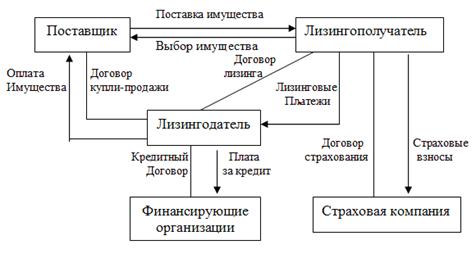

Рис.11. Построение схемы лизинговых отношений: возможные варианты Однако следует обратить внимание на тот факт, что в настоящее время в силу существенных деформационных процессов подобная система лизинговых отношений может быть источником развития и неблагоприятных ситуаций, что повлечет за собой не решение вопроса становления сбалансированных экономических отношений, а скорее обратный процесс, усугубляющий сложившуюся ситуацию. Поэтому следует говорить о необходимости не только использования лизинга как компромиссной и целесообразной технологии инвестирования на современном этапе развития, но и об обязательном взаимовыгодном регулировании или оптимизации. Важно, что при реализации лизинга необходимо выполнение условия двусторонней финансовой осведомленности основных субъектов сделки (лизингодателя и лизингополучателя), что позволит не только квалифицированно подойти к вопросу построения отношений, но и к реализации основного принципа эффективного управления. Классическая лизинговая операция осуществляется с участием трех сторон: лизингодателя, лизингополучателя и продавца (поставщика) имущества. Схема самой операции выглядит следующим образом. Будущий лизингополучатель нуждается в определенном имуществе, для приобретения которого у него нет свободных денежных средств. Он обращается в лизинговую компанию, которая располагает достаточными финансовыми ресурсами либо готова привлекать средства в необходимом объеме из других источников, с предложением о заключении договора лизинга. По условиям этого договора лизингополучатель выбирает продавца необходимого ему имущества, а лизингодатель приобретает это имущество и передает его как свою собственность во временное пользование лизингополучателю, который выплачивает лизингодателю установленные лизинговые платежи. По окончании срока договора имущество либо возвращается лизингодателю, либо переходит в собственность лизингополучателя.

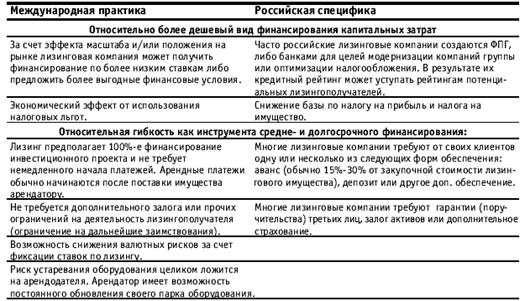

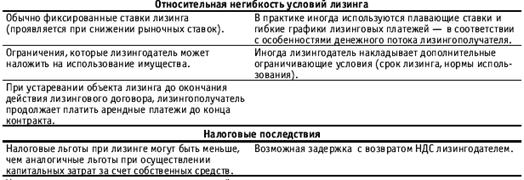

Рис.12. Схема лизинговой сделки и финансовых потоков Число участников операции может сократиться до двух, если лизингодатель либо лизингополучатель одновременно является продавцом имущества. В реализации крупномасштабной и дорогостоящей операции, напротив, может участвовать больше сторон. В этом случае лизингодатель, как правило, привлекает к сделке новых участников, способных обеспечить необходимые объемы финансирования (банки, страховые компании, инвестиционные фонды и т.д.). С точки зрения имущественных отношений лизинговая сделка состоит из двух взаимосвязанных составляющих: отношений, связанных с куплей-продажей, и отношений, связанных с временным использованием имущества. С позиций обязательственного права эти отношения реализуются с помощью двух видов договоров: договора купли-продажи и договора лизинга. В том случае, если в договоре лизинга предусмотрена продажа имущества по окончании срока договора, то отношения по временному использованию имущества вновь трансформируются в отношения купли-продажи. Только теперь они возникают между лизингодателем и бывшим лизингополучателем, в чью собственность переходит имущество. Важно отметить, что все элементы лизингового процесса тесно связаны между собой. Отношения по временному использованию имущества, регулируемые договором лизинга, возникают только после реализации договора купли-продажи. Получается, что, только исполнив один договор, можно перейти к реализации следующего. Вместе с тем, очевидно, что отношения по передаче имущества во временное пользование играют здесь определяющую роль, а отношения по купле-продаже имущества имеют подчиненное значение. Так же тесно взаимодействуют между собой все участники лизингового процесса. На первом этапе поставщик имущества и лизингодатель, заключая договор купли-продажи, выступают как продавец и покупатель. При этом лизингополучатель, юридически не являясь стороной договора купли-продажи, активно участвует в сделке, выбирая необходимое ему имущество и конкретного поставщика. Все технические вопросы реализации договора купли-продажи (комплектность, сроки и место поставки, гарантийные обязательства и т.п.) решаются между поставщиком имущества и лизингополучателем. На лизингодателя ложится обеспечение финансовой стороны сделки. На втором этапе покупатель имущества - лизингодатель сдает его по договору лизинга во временное пользование лизингополучателю. Однако поставщик имущества остается реальным участником сделки. Несмотря на то, что юридически договор купли-продажи связывает его только с лизингодателем, он несет ответственность за качество поставляемого имущества непосредственно перед лизингополучателем. Основным документом лизинговой сделки, в котором отражаются основные отношения, является договор лизинга. Он заключается между лизингодателем и лизингополучателем, где указывается, что лизингополучателю предоставляется в пользование для производственной эксплуатации оборудование (имущество). К договору лизинга оформляется акт приемки, подписываемый двумя сторонами - лизингодателем и лизингополучателем. Согласно статьей 10 Федерального закона "О лизинге" лизингополучатель вправе предъявлять непосредственно продавцу предмета лизинга требования к качеству и комплектности, срокам исполнения обязанности передать товар и другие требования, установленные законодательством Российской Федерации и договором купли-продажи между продавцом и лизингодателем. Договор квалифицируется как договор лизинга, если он содержит указания на наличие инвестирования денежных средств в предмет лизинга и на наличие передачи предмета лизинга лизингополучателю. Предмет лизинга, переданный по договору лизинга во временное владение и пользование лизингополучателю, является собственностью лизингодателя, последний вправе распоряжаться им, в том числе изъять его из владения и пользования у лизингополучателя в случаях, предусмотренных Законом о лизинге. Лизингодатель имеет право бесспорного взыскания денежных сумм и изъятия предмета лизинга в судебном порядке в случаях, определенных законодательством. Предмет лизинга учитывается на балансе лизингодателя либо лизингополучателя по соглашению сторон. Право собственности на предмет лизинга переходит к лизингополучателю по истечении срока действия договора лизинга при условии выплаты всех лизинговых платежей, если иное не предусмотрено договором лизинга. Поставщикам оборудования (как российским, так и зарубежным) использование механизма лизинга помогает в реализации их продукции российским предприятиям, которые, как и прежде, работают в условиях нехватки капитала для покупки средств производства. Поставщики оборудования в некоторых случаях могут брать на себя часть риска, связанного с лизинговой сделкой, предоставляя лизинговой компании, например, гарантии обратного выкупа. Для поставщиков оборудования лизинг является средством продажи оборудования. Поскольку многие предприятия испытывают нехватку денежных средств и не имеют доступа к банковским кредитам, лизинг остается единственным способом получения оборудования конечным пользователем. В силу своих особенностей, лизинг становится альтернативой традиционным банковским кредитам, и при определенных обстоятельствах обладает привлекательностью для некоторых категорий клиентов. В этом плане лизинг не конкурирует с банковским финансированием, а скорее дополняет его. Экономический интерес лизинговой компании состоит в получении дохода, превышающего средний уровень дохода от инвестиционной деятельности (за счет комиссии, премии за риск). При этом риск самой компании снижается за счет: права собственности на имущество, сдаваемое в лизинг; строго целевого использования средств; страхования имущества, передаваемого в лизинг. В западной практике дополнительным плюсом для лизинговой компании может быть возможность приобретения продукции или ценных бумаг лизингополучателя. Кроме этого, существуют положительные налоговые последствия лизинговой формы финансирования инвестиций. Финансовыми источниками осуществления инвестиционных вложений для производственного предприятия являются собственные средства (нераспределенная прибыль и акционерный капитал) или заемные средства (преимущественно в виде кредитных средств). При ограниченных финансовых возможностях лизингополучатель может приобрести оборудование для увеличения производственных мощностей и повышения способности генерировать доходы. Согласно западной практике, для лизингополучателей лизинг может быть предпочтительнее банковского кредита, поскольку от них требуется продемонстрировать не длительную кредитную историю, а способность генерировать соответствующие денежные средства, достаточные для покрытия лизинговых платежей. Для лизингополучателя финансовая аренда (лизинг) позволяет обновлять основные фонды, формировать техническую базу производства для новых видов продукции, расплачиваясь за арендованное имущество по мере получения дохода от производимой с помощью этого имущества продукции. В развитых странах лизинг по сравнению с кредитом является более доступной формой привлечения инвестиций, поскольку не требует сложного пакета гарантий по кредитной сделке, т.к. предприятие получает фонды в полную собственность лишь при условии полного выкупа (тяжесть бремени по гарантированию кредитной сделки в этом случае может быть переложена на лизинговую компанию). С точки зрения лизингополучателя появление в кредитной цепочке промежуточного агента в лице лизинговой компании (которая является собственником предмета лизинга), означает появление дополнительного гаранта эффективного использования кредита, а также звена, контролирующего условия использования предмета лизинга на протяжении всего периода возврата кредитных средств. В том числе одним из условий гарантирования целевого использования кредита является то, что предприятию предоставляются не денежные средства, а непосредственно средства производства, имеющие технико-экономические характеристики, определенные этим предприятием. Привлекательность лизинга для лизингополучателя основывается также на возможности применять ускоренную амортизации имущества. Для компании ускоренная амортизация имущества не только позволяет получить экономию на налоге на прибыль в текущем плане, но и, активизируя процесс возврата собственных инвестиций через механизм амортизации, приближает момент его реинвестирования, что обеспечивает дополнительную прибыль, а, следовательно, повышает рентабельность собственного капитала. Существующая в России законодательная база лизинга относительно хорошо развита и включает в себя Гражданский кодекс РФ, Федеральный закон "О лизинге" и Конвенцию УНИДРУА о международном финансовом лизинге. За последний год произошли коренные изменения в налоговой системе России. Вступила в действие гл.25 НК РФ, регулирующая порядок взимания налога на прибыль организаций, в которой сохранен благоприятный режим налогообложения и, как следствие, экономические преимущества лизинговых сделок. 2.3 Обзор зарубежной практики применения лизингаПричиной широкого распространения лизинга в развитых странах является ряд его преимуществ перед обычной ссудой или покупкой за счет собственных средств (см. таблицу 12). Таблица 12-Сравнение международной и российской практики лизинга

Отраслевая структура лизинговых операций варьируется в зависимости от конкретного региона. Так, например, в Европе широко используется лизинг автомобилей, причем как в личное пользование, так и для производственных целей. По данным издания "Европейский лизинг", до 50% общего объема закупок имущества на европейском рынке лизинговых услуг приходится на автомобили. Остальное приходится на производственное оборудование, лизинг морских судов, самолетов, компьютеров и др. Приоритет лизинга автомобилей в Западной Европе объясняется тем, что автомобильные компании вынуждены искать пути реализации своей продукции именно через этот механизм как наиболее эффективный. Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12, 13, 14, 15 |

Copyright © 2012 г.

При использовании материалов - ссылка на сайт обязательна.