|

|

МЕНЮ

|

Шпаргалка: Экономика недвижимостиФирма будет приобретать дополнительные ресурсы с предпочтением приращения одного фактора производства перед другим, исходя из условия сохранения средних издержек на заданном (минимальном) уровне (кривые CG(G) и CM(G)) пересекаются в точке минимума CM(G=Gmin)), что в соответствии с (6.11) приводит к соотношению: GL1/P1= GL2/P2 или GL1/ GL2= P1 /P2(6.13) Заметим, что последнее соотношение соответствует условию касания изокосты и изокванты (равенство функций и их производных): из (6.9) следует, что производная от L1 по L2 равна P2 /P1, а производная от функции, описывающей изокванту (на фиксированном уровне производства), может быть записана как отношение малых приращений L1 и L2 в точке касания или (при неизменном G для анализируемой изокванты) - как отношение GL2/ GL1. Обратим внимание на то, что с учетом (6.10) из (6.13) следует IL1/PL1=IL2/PL2 (6.14), из (6.11) можно получить: CL=CGGL=PL. (6.15) (здесь СL - предельные издержки на ресурс). Учитывая, что фирма функционирует до тех пор, пока средний доход превосходит средние издержки, а предельный доход равен предельным издержкам (включающим вмененные издержки), т.е. IM=GMIG>CGM=C/G; IG=CG, (6.16) можно записать: IL=GLIG=GLCG=CL=PL; IL1/PL1=IL2/PL2=I. (6.17) Это позволяет (после преобразования анализировавшихся выше зависимостей предельного и среднего продукта от числа единиц ресурса в новые зависимости предельного дохода (цены) и среднего дохода на ресурс от указанного числа единиц последнего) получить искомый результат: часть кривой зависимости предельного дохода (для данного ресурса), оказавшаяся ниже кривой среднего продукта, может быть использована для построения кривой спроса фирмы на ресурс, так как в этой области объемов ресурса средние издержки на его приобретение оказываются меньше среднего дохода. При заданной цене единицы ресурса PL, оптимальным будет количество L единиц последнего, соответствующее точке на упомянутой части кривой зависимости предельного дохода IL(L) при IL=РL, (в соответствии с (6.17)). Таким образом, строить кривую индивидуального спроса фирмы на недвижимость можно методом совместного анализа изоквант и изокост или на основании соотношения (6.13) (с вариациями на базе выражений типа (6.14)-(6.17)) практически по тому же алгоритму, что и для объектов недвижимости потребительского назначения. Заметим, что анализ спроса на жилую недвижимость можно проводить по тому же алгоритму, что и для экономического ресурса, реализуя альтернативный вариант расчета выгоды от покупки жилья вместо его найма. Аналогичными оказываются и качественные выводы, сделанные ранее для жилой недвижимости. В частности, очевидна зависимость объема и цены спроса на коммерческую недвижимость (как ресурса или фактора производства) от величины допустимых затрат на ее приобретение. Величина этих затрат в свою очередь связывается с ожидаемым увеличением дохода, непременно превышающим затраты на величину, примерно равную ожидаемой прибыли (доходу на капитал, вкладываемый в приобретение ресурса, включая вмененные издержки). Дополнительно следует заметить, что переход от кривых индивидуального спроса к кривым массового (коллективного) спроса, объем товара, на который предъявляется спрос, осуществляется путем суммирования спроса всех домохозяйств и фирм, увеличиваясь вместе с ростом общего числа субъектов рынка. Однако при этом происходит качественное изменение характера зависимости (6.1): в отличие от кривых индивидуального спроса все кривые массового спроса оказываются вогнутыми, практически плавно (асимптотически) приближающимися к осям абсцисс и ординат. При массовом спросе в области реальных объемов оборота объектов недвижимости находятся домохозяйства, способные приобрести чрезмерно дорогие объекты, и масса бедных домохозяйств, готовых употребить большой объем объектов при низких ценах на них. Обратимся теперь к соотношениям, связывающим цены спроса с соответствующими издержками и доходами. Покупая недвижимость, фирма ориентируется на то, что максимально допустимая сумма, которую она может заплатить за этот ресурс сейчас, определяется требованием: - обеспечить возврат капитала, вложенного в объект, за ограниченный период времени его эксплуатации; - гарантировать получение дохода на этот капитал не меньше, чем для альтернативного проекта с близким уровнем рискованности. Упомянутая сумма, представляющая

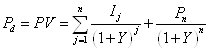

собой цену спроса Рd потенциального субъекта рынка, может быть рассчитана

как текущая стоимость PV

серии будущих благоприобретений. В состав последних включаются чистые доходы,

получаемые ежегодно от использования недвижимости, и доход от перепродажи

объекта в конце периода эксплуатации: Из (6.18) следует, что фирма-покупатель ресурса будет формировать кривую индивидуального спроса в соответствии с ожидаемыми величинами доходов, производственных издержек и норм отдачи. Заметим, что в (6.18) вмененные издержки не рассматриваются, так как величины норм отдачи выбираются на уровне, не ниже норм отдачи ближайших альтернативных проектов. Формирование цены предложенияПолучив представление об основных особенностях зависимости спроса от цены и остальных факторов, обратимся теперь к анализу предложения. Предложением, или количеством предложенного товара, называется объем Qsi конкретного вида товара, который его собственники желают продать на рынке. Количественная характеристика предложения Qsi определяется в рамках заданного (выбранного) промежутка времени для определенного числа собственников товара. На эту величину кроме цены Рi, оказывают влияние многие факторы из групп, представленных ранее: - количество производителей и собственников данного вида недвижимости; - уровень налогов и субсидий строителям, цена на экономические ресурсы (материалы, энергоресурсы, рабочую силу); - уровень технологий производства строительной продукции; - изменение экономического положения домохозяйств - собственников недвижимости; - изменение экологического состояния; - инфляция и инфляционное ожидание.

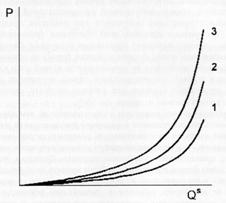

Так же как и для объемов спроса, представим зависимость Qsi от указанных факторов в виде зависимости от одной независимой переменной Рsi и совокупности упоминавшихся выше параметров (обозначаемой {fs}i): Qsi=Fs(Psi{fs}i) (6.19) Эта зависимость показана графиком на рис., где кривые 1, 2, 3 соответствуют сочетаниям параметров {fs}i1, {fs}i2, {fs}i3. Каждая из таких кривых называется кривой предложения; именно она (а не отдельная точка на кривой) характеризует предложение товара (для данного сочетания параметров {fs}i). Кривая массового (коллективного) предложения недвижимости строится путем суммирования величин индивидуального предложения объектов. При этом имеются в виду предложения земельных участков государством и приватизированными предприятиями, выкупившими землю, строений (с правами пользования землей) и полных объектов недвижимости девелоперскими компаниями («первичный» рынок) или их собственниками, имеющими «излишки» основных фондов («вторичный» рынок). При этом для весьма слаборазвитого рынка земельных участков (при практически монопольном праве собственности на землю у государства) кривую предложения построить практически невозможно. Для более развитого первичного рынка строений кривые индивидуального предложения девелоперских компаний (чаще всего строительных компаний, самостоятельно решающих вопросы кредитного или партнерского финансирования строительства) строятся исходя из упомянутых выше правил о том, что фирма функционирует до тех пор, пока ее средний доход превосходит средние издержки, а предельный доход равен предельным издержкам (здесь в составе издержек включаются и вмененные издержки). Их этих правил следует, что кривая индивидуального предложения строительной (девелоперской) фирмы определяется условием, что оптимум объема выпускаемой (и предлагаемой на рынке) строительной продукции достигается при равенстве предельного дохода от продажи единицы этой продукции (рыночной цены единицы площади строения) предельным издержкам фирмы. При этом необходимо, чтобы средние издержки фирмы на производство этой единицы сохранились на уровне ниже рыночной цены единицы продукции (кривую индивидуального спроса моделирует отрезок кривой предельных издержек для единицы продукта, расположенной над кривой средних издержек). Обратим внимание на важную и более очевидную, чем для спроса, зависимость индивидуального и массового предложения (и его цены) от уровня издержек на строительство (воспроизводство) предлагаемых объектов - с учетом непременного условия получения дохода на капитал, превышающего вмененные издержки. Очевидно, что цена предложения фирмы производителя будет зависеть от эффективности ее работы в краткосрочном и долгосрочном периодах, а поскольку далеко не все фирмы работают в оптимальном режиме, стараясь покрыть дополнительные производственные издержки за счет повышения цен на свою продукцию, разброс цен предложения может быть значительным даже для одинаковых типов строений. Индивидуальное предложение на вторичном рынке формируется в основном приватизированными предприятиями, осуществляющими реструктуризацию. При этом решение о предпочтении продажи объекта или использования его под новую функцию принимается с учетом условий, обеспечивающих превышение дохода от продажи над доходами от использования для собственного (нового) бизнеса. В данном случае важным условием является обеспечение превышения этих доходов над расходами по созданию строения для этого нового бизнеса, причем процедура минимизации вмененных издержек включает в себя анализ варианта использования объекта для альтернативного бизнеса. Построенная таким образом кривая коллективного предложения объектов недвижимости показывает, какую цену нужно заплатить за единицу предложенного вида недвижимости, чтобы собственники объектов пожелали предложить данный объем этого вида недвижимости для реализации на рынке. Судя по характеру кривой, с ростом цены растет число собственников, желающих продать свободную часть своей недвижимости или увеличить объем строительства. В то же время вогнутый характер кривой свидетельствует о том, что рост Qsi замедляется с ростом Pi: зависимость Psi=P(Qsi,{fs}i)имеет вертикальную асимптоту, положение которой определяется максимально возможным объемом предложения на ограниченной территории локального рынка недвижимости. Эта особенность предложения определяется ограниченностью ресурсов - свободных участков земли и помещений у собственников, а также производственных мощностей и ресурсов у строителей. В соответствии со сказанным выше цена предложения Psi для нового объекта определяется как сумма: - издержек производства объекта; - затрат на доведение его до полномасштабного использования (продажи, сдачи в аренду); - ожидаемой прибыли как платы за использование («замораживание») средств на время строительства (на уровне, не ниже любого из альтернативных проектов); - цены предложения права пользования землей. Для объекта, который к моменту выставления на продажу в течение некоторого времени эксплуатировался и приносил доход, цена предложения устанавливается на уровне, ниже цены для объекта с новым строением, причем снижение цены зависит от степени компенсации (за время эксплуатации объекта) издержек (путем возврата части инвестированного капитала) и получения ожидаемой прибыли. Исходя из этого в первом приближении цену предложения объекта можно оценивать как будущую стоимость FV всей серии затрат (издержек), связанных: - с приобретением права собственности на земельный участок (или права застройки такого участка); - с проектированием улучшений; - с приобретением материалов и выполнением всех подрядных работ на стадии строительства; - с эксплуатацией объекта в период между моментом сдачи его подрядчиком заказчику (инвестору) и моментом завершения операции его обращения (продажи или введения в доходную эксплуатацию). При этом имеется в виду, что будущая

стоимость рассчитывается при норме отдачи (норме наращения), величина которой в

полной мере учитывает ожидания собственника объекта как инвестора: Yocq отличается от Yoq большим набором источников рисков и большей величиной премии за риск (Yocq > Yoq). Следует иметь в виду, что продавец, заинтересованный в реализации сделки, должен учитывать возможное уменьшение ценности (и доходности) объекта не только из-за физического износа элементов строения (легко учитываемого введением последнего слагаемого в (6.20)), но также из-за функционального устаревания строения (вследствие «отставания» проектного решения от рыночных предпочтений за время эксплуатации объекта). Особого внимания заслуживает также учет продавцом изменений (за время эксплуатации) ценности объекта, связанных с изменением качеств физического окружения, правовой, экономической и социальной ситуации в регионе. Это обстоятельство может привести как к снижению полезности (к «внешнему устареванию») объекта, так и к увеличению его ценности (например, при радикальном улучшении экологической обстановки или принятии решения о подводе к участку застройки линии метрополитена). Все это должно учитываться при выборе нормы отдачи У0 (ее рисковых составляющих) для периода эксплуатации. Если продавец приобрел ресурсы (земельный участок, строительные материалы) заблаговременно, ему не следует включать в цену предложения часть дохода на вложенный капитал, обеспечивающую компенсацию за «замораживание» средств на период от момента приобретения ресурса до момента начала реализации инвестиционного проекта. В цену предложения не следует также включать издержки и величины дохода на «замороженный» капитал в периоды задержки строительства в сравнении с нормативными сроками (потери, связанные с «затягиванием» сроков строительства ведут к уменьшению прибыли инвестора). Cоотношение типа (6.20) может использоваться для определения цены предложения при сравнительно небольшой продолжительности периода доходной эксплуатации объекта, а при больших сроках функционирования объекта оно заменяется более простым (для написания, но не для расчета) выражением: Ps=Pls+Eb(1+Pr)(1-D) (6.21) Здесь кроме названных ранее введены следующие обозначения: Pls - цена предложения для земельного участка; Eb - затраты на создание новых улучшений (строительство зданий и сооружений, прокладка коммуникаций, озеленение, а также все косвенные издержки); Pr - коэффициент прибыли предпринимателя (инвестора, заказчика, не совмещающего свои функции с функциями подрядчика), зависящий от ожидаемой нормы прибыли (внутренней нормы рентабельности для проекта) и обеспечивающий справедливое вознаграждение инвестору за использование его средств, «замороженных» на период строительства и ввода объекта в полномасштабную эксплуатацию; D - коэффициент суммарных потерь стоимости, связанный с коэффициентами накопленного износа и устаревания. Равновесная цена на рынке недвижимостиВыберем из двух семейств (6.1) и

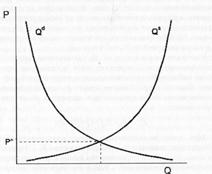

(6.10) по одной кривой при фиксированных наборах параметров {fd}ij и {fs} ij и разместим их на одном графике.

Точка пересечения этих кривых называется равновесной, а соответствующие ей

значения цены

При Pi > Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12, 13, 14, 15, 16, 17, 18, 19, 20, 21, 22, 23, 24, 25, 26, 27, 28, 29 |

Copyright © 2012 г.

При использовании материалов - ссылка на сайт обязательна.

(6.18).

(6.18).

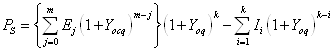

(6.20), где кроме введенных ранее

использованы обозначения: m - число

периодов от начала проекта до завершения строительства и запуска его в доходную

эксплуатацию; k

- число периодов от

запуска объекта в доходную эксплуатацию до анализируемого момента (при

планировании продажи объекта вместо доходной эксплуатации величины k и Ii, равны нулю); j - номер периода строительства (j = 0, 1,2, ..., m); i - номер периода эксплуатации (i = 1,2, ..., k); Ej - поток прямых и косвенных издержек

за периоду (все издержки и платежи в текущих ценах на даты платежей); Е0

=El+Ebo - «стартовые» издержки, состоящие из совокупных затрат

на приобретение права застройки земельного участка (варианты - от приобретения

права собственности на участок, если это право принадлежало или приобретено

покупателем к моменту начала строительства, до приобретения продавцом права

аренды на время строительства, все в ценах на дату начала строительства),

равных El, а также авансовых платежей подрядчикам;

Yocq - общая квартальная норма отдачи, средняя для первых j периодов строительства; Yoq - общая квартальная норма отдачи, средняя для i первых периодов доходной

эксплуатации.

(6.20), где кроме введенных ранее

использованы обозначения: m - число

периодов от начала проекта до завершения строительства и запуска его в доходную

эксплуатацию; k

- число периодов от

запуска объекта в доходную эксплуатацию до анализируемого момента (при

планировании продажи объекта вместо доходной эксплуатации величины k и Ii, равны нулю); j - номер периода строительства (j = 0, 1,2, ..., m); i - номер периода эксплуатации (i = 1,2, ..., k); Ej - поток прямых и косвенных издержек

за периоду (все издержки и платежи в текущих ценах на даты платежей); Е0

=El+Ebo - «стартовые» издержки, состоящие из совокупных затрат

на приобретение права застройки земельного участка (варианты - от приобретения

права собственности на участок, если это право принадлежало или приобретено

покупателем к моменту начала строительства, до приобретения продавцом права

аренды на время строительства, все в ценах на дату начала строительства),

равных El, а также авансовых платежей подрядчикам;

Yocq - общая квартальная норма отдачи, средняя для первых j периодов строительства; Yoq - общая квартальная норма отдачи, средняя для i первых периодов доходной

эксплуатации.