|

|

МЕНЮ

|

Дипломная работа: Налог на добавленную стоимость в системе налоговых платежей организаций на примере РГ УП "Усть-Джегутинский ДРСУч"Предприятие имеет отличное финансовое состояние. Практически отсутствует риск взаимоотношений партнеров с данным предприятием. На конец периода 01.01.2008г. 1 класс финансовой устойчивости Предприятие имеет отличное финансовое состояние. Практически отсутствует риск взаимоотношений партнеров с данным предприятием. В пределах данного класса финансовая устойчивость не изменилась. 2.2 Существующий порядок уплаты НДС в РГ УП "Усть-Джегутинский ДРСУч" Налог на добавленную стоимость (НДС) - один из федеральных налогов, играющих значительную роль в формировании доходной части федерального бюджета и в общем экономическом развитии государства. Будучи из самых важных, налог на добавленную стоимость, вместе с тем, и один из самых сложных для исчисления. Следуя классификации, его нельзя отнести к какой-либо одной категории налогов. Исходя из существующих условий взимания, НДС - смешанный, многообъектный. В связи с тем, что бремя уплаты НДС переносится на конечных потребителей, он относится к разряду косвенных. Однако при реализации товаров, (работ, услуг) внутри предприятия для нужд собственного потребления, затраты по которым не относятся на издержки производства и обращения, налогообложении строительства, выполненного хозяйственным способом, и в некоторых иных случаях НДС приобретает признаки прямого налога. Налог на добавленную стоимость, пожалуй, самый сложный налог в смысле понимания его сущности, порядка исчисления и уплаты в бюджет. Налоговый период (в том числе для налогоплательщиков, исполняющих обязанности налоговых агентов, далее – налоговые агенты) устанавливается как квартал, Налогообложение на предприятии производится по налоговой ставке 18 процентов при получении денежных средств, связанных с оплатой работ, предусмотренных статьей 162 НК РФ, а также при получении оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, предусмотренных пунктами 2-4 статьи 155 НК РФ, при удержании налога налоговыми агентами в соответствии с пунктами 1-3 статьи 161 НК РФ, при реализации имущества, приобретенного на стороне и учитываемого с налога в соответствии с пунктом 3 статьи 154 НК РФ, при реализации сельскохозяйственной продукции и продуктов ее переработки в соответствии с пунктом 4 статьи 154 НК РФ, при реализации автомобилей в соответствии с пунктом 51 статьи 154 НК РФ, при передаче имущественных прав в соответствии с пунктами 2-4 155 НК РФ, а также в иных случаях, когда в соответствии с НК РФ должна определяться расчетным методом, налоговая ставка определяется как процентное отношение налоговой ставки предусмотренной пунктом 2 или пунктом 3 статьи 164 НК РФ, к налоговой базе, принятой за 100 и увеличенной на соответствующий размер налоговой ставки. РГ УП «Усть-Джегутинский ДРСУч» согласно статьи 104 НК РФ является плательщиком НДС. Порядок исчисления налога. 1. Сумма налога при определении налоговой базы в соответствии со статьями 154-159 и 162 НК РФ исчисляется как соответствующая налоговой ставке процентная доля налоговой базы, а при раздельном учете – как сумма налога, полученная в результате сложения сумм налогов, исчисляемых отдельно как соответствующие налоговым ставкам процентные доли соответствующих налоговых баз. 2. Общая сумма налога при реализации товаров(работ, услуг) представляет собой сумму, полученную в результате сложения сумм налога, исчисленных в соответствии с порядком, установленным пунктом 1 статьи 166 НК РФ. 3. Общая сумма налога не исчисляется налогоплательщиками – иностранными организациями, не состоящими на учете в налоговых органах в качестве налогоплательщика. Сумма налога при этом исчисляется налоговыми агентами отдельно по каждой операции по реализации товаров (работ, услуг) на территории Российской Федерации в соответствии с порядком, установленным пунктом 1 статьи 166 НК РФ. 4. Общая сумма налога исчисляется по итогам каждого налогового периода применительно ко всем операциям, признаваемым объектом налогообложения в соответствии с подпунктами 1-3 пункта 1 статьи 146 НК РФ, момент определения налоговой базы которых, установленный статьей 167 НК РФ, относится к соответствующему налоговому периоду, с учетом всех изменений, увеличивающих или уменьшающих налоговою базу в соответствующем налоговом периоде. 5. Общая сумма налога при ввозе товаров на таможенную территорию РФ исчисляется как соответствующая налоговой ставке процентная доля налоговой базы, исчисленной в соответствии со статьей 160 НК РФ Если в соответствии с требованиями, установленными пунктом 3 статьи 160 НК РФ, налоговая база определяется отдельно по каждой группе ввозимых товаров, по каждой из указанных налоговых баз сумма налога исчисляется отдельно в соответствии с порядком, установленным абзацем первым настоящего пункта. При этом общая сумма налога исчисляется как сумма, полученная в результате сложения сумм налогов, исчисленных отдельно по каждой из таких налоговых баз. 6. Сумма налога по операциям реализации товаров (работ, услуг), облагаемых соответствии с пунктом 1 статьи 164 НК РФ по налоговой ставке 0 процентов, исчисляется отдельно по каждой такой операции в соответствии с порядком, установленным пунктом 1 настоящей статьи. 7. В случае отсутствия у налогоплательщика бухгалтерского учета или учета объектов налогообложения налоговые органы имеют право исчислять суммы налога, подлежащие уплате. Расчетным путем на основании данных по иным аналогичным налогоплательщиком. Порядок и сроки уплаты налога в бюджет. 1. Уплата налога по операциям, признаваемым объектом налогообложения в соответствии с содержанием и ремонтом дорог. Таблица 10 - Налоговая база предприятия

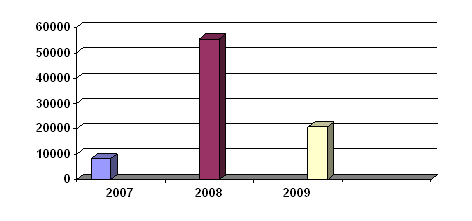

Таблица 11 - Динамика отчислений НДС на РГ УП «Усть-Джегутинского ДРСУч»

Рис. 2 Анализ данной таблицы показывает, что имеет место рост, а затем снижение налоговых отчислений по НДС. Прежде всего, это связано со снижением объема выполненных работ. В развитых зарубежных странах существуют различные методики определения добавленной стоимости. Одна из них рассматривает ее как сумму заработной платы и получаемой прибыли. Согласно другой - добавленную стоимость можно определить как разницу между выручкой от реализации товаров и произведенными затратами. Можно заметить, что второй вариант определения добавленной стоимости значительно шире первого, так как помимо прибыли и заработной платы в расчет включаются также оперативно-хозяйственные расходы. Основываясь на этих двух методиках, можно выделить четыре механизма расчета НДС1 : 1) R * (V + M), где R - ставка НДС; V - величина заработной платы; M - величина получаемой прибыли; 2) R * V + R * M; 2) R * (O - I), где O - выручка от реализации товаров, работ, услуг; I - произведенные затраты при производстве продукции; 4) R * O - R * I. Как видно из формул первые две относятся к первой методике расчета добавленной стоимости на основе заработной платы и прибыли, а третья и четвертая формулы соответственно - ко второй методике исходя из выручки и произведенных затрат. Между собой первая и вторая формулы (как третья и четвертая) различаются по способу и последовательности расчета. Необходимо отметить, что порядок исчисления НДС в Российской Федерации основывается на второй методике определения добавленной стоимости, и расчет налога производится на основании четвертой формулы. С появлением НДС и акцизов в налоговой системе РФ косвенные налоги стали открыто играть решающую роль при мобилизации доходов в бюджет. В консолидированном бюджете РФ поступления от НДС уступают только налогу на прибыль и составляют около четверти всех доходов. В то же время в федеральном бюджете РФ налог на добавленную стоимость стоит на первом месте, превосходя по размеру все налоговые доходы. Поступление в федеральный бюджет основных налоговых платежей за период с 1998 по 2002 г. можно проследить на основе данных, приведенных в таблицах №2 и №3. Тенденции развития налога на добавленную стоимость в последнее время позволяют сделать вывод, что за ним сохранится ведущая роль среди прочих налогов и платежей в Российской Федерации. С учетом изменения налогового законодательства сумма НДС по товарам (работам, услугам), реализуемым на территории России, планируется в размере 1 296,2 млрд руб. Доходы федерального бюджета по НДС на 2010 г. прогнозируются в сумме 2 072,3 млрд (4,63% ВВП). Уплата налога по операциям, признаваемым объектом налогообложения в соответствии с подпунктами 1-3 пункта 1 статьи 146 настоящего Кодекса, на территории Российской Федерации производится по итогам каждого налогового периода исходя из фактической реализации (передачи) товаров (выполнения, в том числе для собственных нужд, работ, оказания, в том числе для собственных нужд, услуг) за истекший налоговый период равными долями не позднее 20-го числа каждого из трех месяцев, следующего за истекшим налоговым периодом, если иное не предусмотрено настоящей главой. При ввозе товаров на таможенную территорию Российской Федерации сумма налога, подлежащая уплате в бюджет, уплачивается в соответствии с таможенным законодательством. 2. Сумма налога, подлежащая уплате в бюджет, по операциям реализации (передачи, выполнения, оказания для собственных нужд) товаров (работ, услуг) на территории Российской Федерации, уплачивается по месту учета налогоплательщика в налоговых органах. 3. Налоговые агенты (организации и индивидуальные предприниматели) производят уплату суммы налога по месту своего нахождения. 4. Уплата налога лицами, указанными в пункте 5 статьи 173 настоящего Кодекса, производится по итогам каждого налогового периода исходя из соответствующей реализации товаров (работ, услуг) за истекший налоговый период не позднее 20-го числа месяца, следующего за истекшим налоговым периодом. В случаях реализации работ (услуг), местом реализации которых является территория Российской Федерации, налогоплательщиками - иностранными лицами, не состоящими на учете в налоговых органах в качестве налогоплательщиков, уплата налога производится налоговыми агентами одновременно с выплатой (перечислением) денежных средств таким налогоплательщикам. Банк, обслуживающий налогового агента, не вправе принимать от него поручение на перевод денежных средств в пользу указанных налогоплательщиков, если налоговый агент не представил в банк также поручение на уплату налога с открытого в этом банке счета при достаточности денежных средств для уплаты всей суммы налога. 5. Налогоплательщики (налоговые агенты), в том числе перечисленные в пункте 5 статьи 173 настоящего Кодекса, обязаны представить в налоговые органы по месту своего учета соответствующую налоговую декларацию в срок не позднее 20-го числа месяца, следующего за истекшим налоговым периодом, если иное не предусмотрено настоящей главой. 2.3 Порядок применения налоговых вычетов по НДС на РГ УП «Усть-Джегутинский ДРСУч» Порядок применения налоговых вычетов по НДС на РГ УП «Усть-Джегутинский ДРСУч» соответствует статье 172 НК РФ по декларациям налоговых вычетов. Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11 |

|||||||||||||||||||||||||||||||||||||||||||

Copyright © 2012 г.

При использовании материалов - ссылка на сайт обязательна.