|

|

МЕНЮ

|

Дипломная работа: Активні операції та управління ними в ЗАТ КБ "ПриватБанк"Цим Положенням передбачена заборона надання кредитів на такі цілі: · покриття збитків від господарської діяльності позичальника; · формування і збільшення статутного фонду комерційних банків та інших господарських товариств. Взагалі комерційні банки мають право надавати кредити резидентам в національній та іноземній валюті, якщо строки і суми таких кредитів не перевищують встановлені законодавством межі. Кредитування юридичних і фізичних осіб установами комерційних банків здійснюється за рахунок кредитних ресурсів, джерелами формування яких є власні кошти банків, залишки на розрахункових і поточних (валютних) рахунках, залучені кошти юридичних і фізичних осіб, міжбанківські кредити. ЗАТ КБ “ПриватБанк” проводить кредитні операції, пов’язані з наданням кредитів різних форм і видів юридичним і фізичним особам: надання кредитів юридичним та юридичним особам у національній та іноземній валюті, надання міжбанківських кредитів у національній та іноземній валюті, а також кредитування на споживчі потреби, кредитування під купівлю житла (технологія “Житло в кредит”), автомобіля (технологія “Автомобіль в кредит”), товари народного споживання ( технологія “Товари в расрочку”). На сьогодні активно розвивається програма “Товари в росрочку”, яка дає можливість громадянам з практично будь яким рівнем доходів придбати нові побутові товари без додаткового забезпечення. В таблиці 2.13. приведено які кредити і в яких розмірах надавав ЗАТ КБ “ПриватБанк” протягом 2007 -2009 років. Таблиця 2.13 Кредити надані ЗАТ КБ „ПриватБанк” протягом 2007 – 2009 років

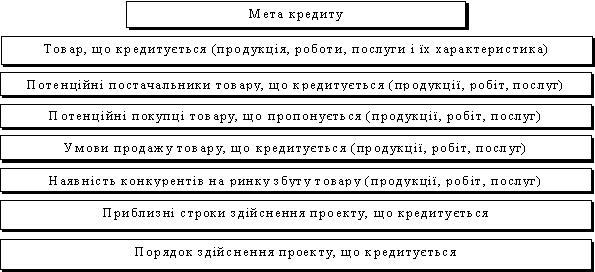

Для того щоб отримати кредит підприємство зобов’язане подати в банк для одержання кредиту наступні документи: · заявку на одержання кредиту за формою, встановленою банком, · анкету позичальника (короткі відомості про позичальника) за формою встановленою банком, · копії засновницьких документів, · копію свідоцтва про державну реєстрацію, · копії ліцензій, передбачених законодавством. (Усі перелічені вище копії мають бути завірені нотаріально), · техніко-економічне обґрунтування одержання кредиту з розрахунком окупності і рентабельності об’єкта кредитування, · копії контрактів, договорів, протоколів намірів із продавцями і покупцями та інших документів, що стосуються кредиту (договору оренди приміщень, документи про право власності на землю або право постійного чи тимчасового користування нею), · завірений в органах статистики бухгалтерський баланс на останню дату, звіт про фінансові результати та їх використання на останню дату, а також річні баланси за весь період діяльності фірми, · документи, що стосуються забезпечення кредиту: застави майна, застави нерухомості, гарантії (поручительства), копії документів про вартісну оцінку предмета застави, · документи, що стосуються страхування: страховий поліс, договір страхування, умови страхування та ін., · інформація про отримані кредити в інших банках, · довідку з податкової інспекції про наявність у підприємства поточних рахунків в банках. Процес банківського кредитування складається з певних етапів, кожний з яких окремо забезпечує рішення локального завдання, а разом досягається головна мета позичкових операцій їх надійність і прибутковість для банку. Початковим етапом процесу кредитування є розгляд заявки клієнта на кредит. Для одержання кредиту позичальник звертається до банку з обґрунтованим клопотанням, до якого додаються певні документи. У сукупності це має назву «кредитна заявка». У клопотанні, як правило, йдеться про: суму кредиту, строк користування ним, сутність та економічний ефект від заходу, що буде про кредитований, та ін. До клопотання додаються її матеріали, перелік яких залежить від конкретних обставин. Зокрема, якщо клієнт уперше звернувся за кредитом, він до клопотання додає копію установчого договору, Статуту або інші документи, які засвідчують його як юридичну особу чи його правоздатність на отримання позички. Клієнт, як правило, подає банку бізнес-план; техніко-економічне обґрунтування проекту, що кредитуватиметься; копії контрактів, угод та інших документів стосовно об'єкта кредитування; документи, що підтверджують забезпечення повернення кредиту (договір-застава, гарантійний лист тощо); балансову і фінансову звітність. Банк може вимагати іншу документацію і матеріали для оцінки обґрунтованості потреби в позичці, фінансового стану і кредитоспроможності потенційного позичальника. Кредитний працівник банку проводить попередню бесіду з потенційним позичальником, ураховуючи інформацію, що є в кредитній заявці. Ця бесіда має суттєве значення для принципового рішення про кредитування. Вона дає можливість спеціалісту банку з'ясувати багато важливих деталей, пов'язаних з майбутнім кредитом. Зокрема, сформувати думку щодо клієнта, оцінити професійну підготовленість керівництва позичальника, визначити перспективу його розвитку. Перед тим, як брати позику в банку, позичальнику для визначення майбутніх джерел погашення позики і процентів по позичці необхідно: · визначити мету отримання позики; · визначити величину позики; · визначити строк повернення позики; · розробити бізнес-план кредитного проекту і розрахунок погашення позики. Бізнес-план проекту, що кредитується – це обґрунтування мети і розрахунок порядку використання залучених коштів банку. Розрахунок погашення кредиту – це розрахунок необхідної суми кредиту і умов його повернення виходячи з ціни кредиту. Для визначення мети, величини позики, строків його використання і розробки бізнес-плану позичальнику потрібно провести аналіз власної фінансово-господарської діяльності (як мінімум за попередні 3-6 місяців). Аналіз і порівняння зазначених показників дозволить визначити рух потоку грошових коштів і реальну наявність вільних грошових коштів за період, що аналізується. Виявлена в результаті аналізу щомісячна величина вільних грошових коштів дозволить визначити розміри кредиту, що планується, (з врахуванням виплати процентів по ньому) і розробити бізнес-план і розрахунок погашення кредиту (рис. 2.3 і 2.4). Рис. 2.3. Орієнтовний зміст бізнес-плану проекту, що кредитується

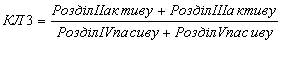

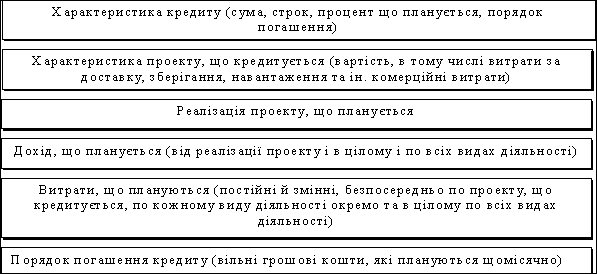

Рис. 2.4. Орієнтовний зміст розрахунку погашення кредитуЯкщо попередня бесіда спеціаліста банку з клієнтом пройшла успішно, починається наступний (другий) етап процесу кредитування. Він полягає у вивченні кредитоспроможності потенційного позичальника й оцінюванні ризику за позичкою. Банк здійснює глибоке і ретельне вивчення, фінансово стану позичальника й оцінює його можливість і здатність повернути позичку. Враховуючи велику значущість оцінки кредитоспроможності позичальника і ступеня ризику кредитної операції, в установах банків створені спеціальні підрозділи. Для здійснення оцінки фінансового стану позичальника – юридичної особи комерційний банк має враховувати такі економічні показники його діяльності : · обсяг реалізації; · прибутки і збитки; · рентабельність; · ліквідність; · склад та динаміка дебіторсько – кредиторської заборгованості. Також можуть бути враховані фактори суб’єктивного характеру : · ефективність управління позичальника; · ринкова позиція позичальника і його залежність від циклічних та структурних змін в галузі; · погашення кредиторської заборгованості позичальником у минулому; · професіоналізм керівництва. Комерційний банк для оцінки фінансового стану позичальника – юридичної особи використовує такі показники (теоретичне значення показників є орієнтованим ) : 1. Коефіцієнт миттєвої ліквідності ліквідності ( КЛ1 ), який показує, що характеризує те, як швидко короткострокові зобов’язання можуть бути погашені високоліквідними активами :

Нормативне значення КЛ1-

не менше 0,2. 2. Коефіцієнт поточної ліквідності (КЛ2 ), що характеризує можливість погашення короткострокових зобов’язань у встановлені строки :

Нормативне значення КЛ2 - не менше 0,5. 3. Коефіцієнт загальної ліквідності ( КЛ3 ),що характеризує те, наскільки обсяг короткострокових зобов’язань і розрахунків можна погасити за рахунок усіх ліквідних активів :

Нормативне значення - не менше ніж 2,0 4. Коефіцієнт маневреності власних коштів ( КМ ), що характеризує ступінь мобільності використаних власних коштів :

Нормативне значення не менше ніж 0,5. 5. Коефіцієнт незалежності ( КН. ), що характеризує ступінь фінансового ризику:

Нормативне значення КН.- не більше ніж 1,0 При здійсненні оцінки фінансового стану позичальника – фізичної особи мають бути враховані : · соціальна стабільність клієнта, тобто наявність власної нерухомості, цінних паперів, тощо; · наявність реальної застави; · вік та здоров’я клієнта; · загальний матеріальний стан клієнта, його доходи та витрати; · інтенсивність користування банківськими позиками у минулому та своєчасність їх погашення і відсотків за ними, а також користування іншими банківськими позиками. Зробимо оцінку фінансового стану для ВАТ “Лакмус”, яке хоче отримати кредит в ЗАТ КБ “ПриватБанк” банку. Розраховані коефіцієнти оцінки фінансового стану наведемо в таблиці 2.14. Таблиця 2.5 Аналіз кредитоспроможності позичальника ВАТ “Лакмус” в 2008-2009 роках

Як видно із таблиці 2.5. фінансовий стан позичальника ВАТ “Лакмус” проведений на основі розрахунку коефіцієнтів повністю відповідає нормативним значенням. Цей факт і дозволив ВАТ “Лакмус” отримати кредит ЗАТ КБ” ПриватБанк”. Крім того ВАТ “Лакмус” раніше вже отримував кредити в ЗАТ КБ „ПриватБанк” і вчасно їх погашав. Під час експертизи кредитної заявки клієнта використовують різні джерела інформації: · матеріали, одержані безпосередньо від позичальника; · відомості про клієнта, що містяться в архіві банку; · інформація про клієнта, одержана за межами даного банку. При вивченні, кредитної заявки банк може здійснювати перевірки позичальника на місці. Відвідуючи клієнта, можна з'ясувати ті питання, які не обговорювалися під час попередньої бесіди, оцінити рівень компетенції працівників, що очолюють бухгалтерську, фінансову і маркетингову служби, адміністративний апарат, скласти уявлення щодо стану майна клієнта. Третій етап процесу кредитування полягає у підготовці до складання кредитної угоди. Він можливий за умови позитивного для клієнта завершення попереднього етапу, тобто оцінювання кредитоспроможності і ризику. Цей етап ще називають структуруванням позички. У процесі структурування банк визначає такі параметри позички: вид кредиту, суму, строк, забезпечення, порядок видачі і погашення, ціну позички тощо. Правильне визначення виду кредиту є важливим для встановлення реальних джерел погашення банківських позичок. Якщо кредит надається на формування оборотного капіталу клієнта і належить до короткострокового, то джерелом його повернення будуть поточні грошові надходження, які виникнуть після реалізації проекту, що прокредитований. Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12, 13, 14, 15, 16, 17, 18, 19 |

Copyright © 2012 г.

При использовании материалов - ссылка на сайт обязательна.