|

|

МЕНЮ

|

Курсовая работа: Негосударственные пенсионные фондыВозрастной состав населения существенным образом влияет и на ход демографических процессов: интенсивность смертности значительно выше среди лиц преклонного возраста, чем среди молодых. Соответственно, чем больший удельный вес первых в численности населения, тем больше необходимо расходовать средств на поддержку надлежащего социального уровня обеспечения этой категории граждан. Как показывает практика, увеличение количества лиц преклонного возраста служит причиной роста государственных расходов на их социальное (пенсионное) обеспечение. Например, пенсионные выплаты из бюджета Украины относительно ВВП в 2003 году составили 9,2%, а за 2006 год - 15,3%. Исследованием установлено, что если одновременно не увеличивается (или увеличивается низкими темпами) количество налогоплательщиков (которыми преимущественно являются лица трудоспособного возраста), неизбежно наступает рост налогового давления. Однако высокие налоги снижают мотивацию к работе и ее производительности, что отрицательно отображается на общественном благосостоянии. По данным мировой социально-демографической статистики, в период с 2005- го по 2030 год пенсионного возраста достигнут люди послевоенного поколения, на которое пришелся бум рождаемости. И вдобавок довольно ясно проявляются общеевропейские тенденции снижения рождаемости и увеличение продолжительности жизни. В итоге, если сегодня лица старше 65- ти лет составляют 16% населения Европы, то согласно демографическому прогнозу ООН, к 2030- го года их доля вырастет приблизительно до 25%, а к 2050 году - до 28%. Как отмечается в исследовании Мирового банка, в 2025 году удельный вес граждан в возрасте больше 65 лет будет составлять около 20% населения Украины (в 2000 году эта категория населения насчитывала 14%). Это немного меньше, чем прогнозируется, например, в Словении (23%), Хорватии (22%), Чешской Республике (22%), Болгарии (21%), Венгрии (21%) и Польше (21%). Но есть одно "но": у них уже сформировался рынок негосударственного пенсионного обеспечения, а у нас – началась лишь стадия формирования и то, крайне медленно. По оценкам экспертов, стремительное старение населения в развитых странах будет истощать финансовую способность граждан, отрицательно влияя на экономику, систему пенсионного обеспечения и здравоохранение населения в целом. Основная причина такого дисбаланса в том, что старшее поколение значительно быстрее тратит свои сбережения после выхода на пенсию, чем молодое поколение успевает накопить. В результате объем инвестирования в финансовых учреждениях будет снижаться, доходность активов будет падать. В большинстве стран Запада пенсионное обеспечение большей частью осуществляется негосударственными пенсионными фондами и страховщиками (компаниями по страхованию жизни). В частности страховые компании кроме непосредственного осуществления пенсионного страхования согласно Директиве 2002/83 ЕС от 5 ноября 2002 года занимаются управлением активами негосударственных пенсионных фондов. Несмотря на то, что сумма накопленных активов в негосударственных пенсионных фондах и резервов компаний по страхованию жизни в развитых странах Запада довольно значительная, для сохранения нынешних размеров государственных пенсий странам ЕС необходимо в ближайшие 35 лет выделить на это дополнительно 456 млрд. евро. Уже сейчас уровень пенсионной нагрузки составляет 10,4% к ВВП пятнадцати стран ЕС. В 2040 году он увеличится до 13,6%, В связи с этим, Европейская Комиссия рекомендует странам, которые входят в ЕС, начать срочно реформировать пенсионные системы, чтобы свести к минимуму отрицательные последствия старения и сокращения населения. Для этого они должны будут в скором времени принять трудные решения об уменьшении государственных пенсионных выплат и/или увеличить возраст, при наступлении которого такая помощь начинает выплачиваться, и/или повысить размер пенсионных взносов. При этом, занятые в настоящее время работники, понесут убытки в случае принятия каждого из этих решений. Поэтому властям предлагается поощрять нынешнее поколение молодых людей планировать заранее свой выход на пенсию, принимая во внимание тот факт, что государство не будет таким же щедрым по отношению к ним как к их родителям. Чтобы компенсировать запланированное снижение размера пенсионного обеспечения в пределах установленных законом программ, правительства европейских стран оказывают существенную поддержку развитию негосударственного пенсионного страхования, главным образом, в виде предоставления налоговых льгот в случае уплаты пенсионных (страховых) взносов в негосударственные пенсионные фонды и компании по страхованию жизни [14]. В частности, в мировой практике затраты на долгосрочное страхование жизни нанимаемых работников поощряются через льготы в налогообложении в размере до 40% от затрат на оплату труда, а в некоторых странах, например в Голландии, таких ограничений законодательством вообще не предусмотрено. В Великобритании максимальная необлагаемая сумма взносов на одного человека, уплаченная за год им и его работодателем, в 2006-2007 финансовом году не могла превышать 100% заработка такого работника или 215 тыс. фунтов стерлингов для тех, кто получает больше. До 2010 года предусмотрено увеличения необлагаемой суммы до 255 тыс. фунтов стерлингов. Тем не менее, взносы, которые будут превышать этот порог, будут облагаться налогом по ставке 40%. Германия ввела прямые гранты для уплаты пенсионных взносов, предназначенные для людей с низкими доходами семей, которые не могут воспользоваться налоговыми льготами. В официальных документах ЕС установлены конкретные задачи перехода к 2020 году на новые конструкции пенсионных схем. Предполагается, что за этот период доля в пенсионных выплатах солидарной системы снизится с 84% до 64%; несколько возрастет накопительный компонент - с 12% до 29%, а незначительная сегодня доля добровольного негосударственного пенсионного страхования возрастет втрое с 1,5% до 4,5%. Солидарная пенсионная система в Украине имеет ряд проблем, которые угрожают ее финансовой стабильности. Диапазон этих проблем широк - от системной сложности до угрозы того, что можно ожидать в 2055 году на одного работника в Украине будет приходиться 1,42 пенсионера. По мнению Мирового банка, несмотря на принятие основных законодательных актов, многоуровневость не была внедрена за неимением институциональной и административной базы, и система все еще находится под значительной финансовой нагрузкой. В отличие от других стран, где предусмотрены значительные налоговые льготы для участников негосударственных пенсионных фондов и страхователей отечественные предприниматели находятся перед выбором "или - или": или долгосрочное страхование жизни, или негосударственное пенсионное обеспечение. Как результат, сегодня удельный вес пенсионных актов негосударственных пенсионных фондов и страховых резервов компаний по страхованию жизни к ВВП Украины составляет лишь 0,15%. Это составляет всего 1% от активов Пенсионного фонда Украины. При таких обстоятельствах нашу страну в ближайшем будущем ожидает кризис не только пенсионного обеспечения, а прежде всего осложнение демографической ситуации и ухудшение макроэкономических показателей развития, т.к. значительная часть государственная бюджета будет направлена на покрытие дефицита солидарной системы пенсионного обеспечения. Учитывая опыт других стран, для Украины довольно сложным инструментом решения проблемы пенсионного обеспечения является увеличение возраста выхода на пенсию, хотя и оно нуждается в экстренном решении через его поэтапное внедрение. Сейчас в нашей стране возраст выхода граждан на пенсию является одним из наиболее низких среди европейских стран. Например, в Чехии он повысился в прошлом году до 62-х лет для мужчин и 61-го года для женщин, в Венгрии до 2009 года достигнет 62-х лет, а в Литве до 62,5 лет для мужчин и 60-ти лет для женщин. Относительно уменьшения государственных пенсионных выплат для Украины такая рекомендация, которая звучит со стороны международных экспертов, является неприемлемой, так как и так их размер не отвечает прожиточному уровню. При этом минимальный размер пенсии в сопоставимые со средней нетто- зарплатой является одним из наибольших в Европе и составляет 49%. Вследствие этого пенсионные затраты в 2004-2005 гг. радикально возросли вместе с дефицитом Пенсионного фонда. Пенсионные выплаты увеличились с 9% ВВП в 2003 году до 11,4% в 2004 году. Эта тенденция продолжилась и достигла рекордного уровня в 15,6% ВВП в 2006 году. Повышение размера пенсионных взносов также не является эффективной мерой. По оценке Мирового банка, украинские предприниматели в среднем платят почти 60% своей прибыли в виде налогов, в то же время соответствующий средний мировой показатель составляет 40%. Таким образом, для нашей страны наиболее приемлемой формой решения проблем пенсионного обеспечения - это разрешить предприятиям-страхователям относить до 20% от фонда заработной платы на долгосрочное страхование жизни и до 15% - на негосударственное пенсионное обеспечение. Такие меры существенно стимулировали бы предприятия расширять сферу социального обеспечения своих работников, обеспечивали бы условия формирования рыночного механизма решения проблем сложной демографической ситуации и повышение конкурентоспособности национальной экономики в целом. Сейчас в Украине 108 негосударственных пенсионных фондов. Реально работают меньше половины. Остальные - на стадии организации. Всего на счетах фондов более 800 млн грн. Пока что это копейки по сравнению с вкладами населения в банках. Доходность НПФы не гарантируют. Главная задача – сохранить деньги от инфляции, однако и это не всем пока удается. По итогам прошлого года наибольший заработок принесли лишь открытые фонды, доступные всем вкладчикам. Впрочем цифра едва превысила уровень инфляции и не достигла депозитных ставок в банках - в среднем 16% годовых. А вот корпоративные фонды, созданные предприятиями для своего персонала, не заработали вкладчикам и полтора процента дохода. Профсоюзные же - вообще на нуле. Последних погубило увлечение депозитами, говорят фондовики. Во время кризиса деньги зависли в проблемных банках. Мудрые вкладывались в основном в акции и гособлигации. Впрочем трудные времена все фонды пережили спокойно. "НПФы пережили кризис лучше всех финансовых учреждений, - утверждает Виталий Мельничук. – Ни одного скандала не было, пенсии выплачивались вовремя, все обязательства были выполнены". 2.2 Негосударственное пенсионное накопление на примере страховой компании "PZU Украина" Группа PZU является одной из наибольших страховых компаний в Польше и в Центральной и Восточной Европы. Группа PZU страхует свыше 25 миллионов поляк и является для большинства из них символом традиции и уверенности. Традиции Группы PZU берут свое начало в 1803 году, когда в Польше было основано первая страховая компания — с этого времени Группа PZU обеспечивает комплексную страховую защиту во наиболее важных сферах жизнедеятельности. Кроме страховой деятельности Группа PZU управляет пенсионным и инвестиционными фондами. Группа имеет наивысшую рейтинговую оценку среди всех финансовых организаций Центральной и Восточной Европы — "А" (Standard&Poor’s). Группа имеет дочерние компании в Украине и Литве. Сеть Группы в Польше состоит из более чем 800 офисов и 12 000 агентов, 16 000 сотрудников. Бренд Группы PZU узнают 96% населения Польши. Страховая Группа "PZU Украина" — это объединение 15-летнего украинского опыта с 200-летними европейскими традициями Группы PZU в страховании. С февраля 2005 года 100% акций группы "PZU Украина" принадлежат компании "PZU SA" (Польша) . "PZU Украина" является ведущей страховой организацией Украины и одним из лидеров ринку по показателю капитализации — на 01.11.2009р. Уставной капитал СК "PZU Украина" составляет 307,23 млн. грн., уставной капитал СК "PZU Украина страхование жизни" — 32,5 млн. грн., а уставной капитал Группы в целом — 339,7 млн. грн. Всеукраинская сеть Группы насчитывает 84 представительства, в том числе центральный офис и 5 приграничных агентств. Структура Группы "ПЗУ Украина": ПрАТ "Страховая компания "ПЗУ Украина". Работая на украинском ринке с 1993 р., предлагает полный спектр услуг в сегменте классического страхования; ПрАТ "Страховая компания "ПЗУ Украина страхование жизни". С 2003 года активно внедряет инновационные программы рискового и накопительного страхования жизни, а также пенсионных накоплений, которые базируются на многолетнем опыте материнской компании "PZU Zycie S.A."; ТОВ "Сос Сервис-Украина". С момента основания (2002 р.) занимается медицинским и техническим страхованием; ТДВ "Интер Риск Украина". Основано в 1994 г. Сфера деятельности - взыскание регрессной задолженности. За 2009 год страховые компании "PZU Украина" та "PZU Украина страхование жизни" собрали 156,9 млн. грн. страховых премий. В то же время, размер возмещений, выплаченных компаниями, составил 87,4 млн. грн. Таким образом, уровень страховых выплат Группы (отношение выплаченных возмещений к начисленным премиям) за 2009 год составил 55,7%.В таблице 1 представлены финансовые показатели компании "PZU Украина" за 2009 год.Таблица 1

В таблице 2 представлены финансовые показатели компании "PZU Украина страхование жизни" за 2009 год.

Таблица 2

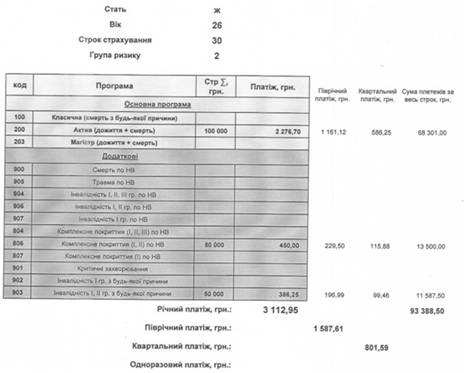

Портфель страховых премий компании "PZU Украина страхование жизни": Накопительное страхования — 87,48% Страхования жизни на срок — 12,38% Пенсионное страхование – 0,14% [15]. Компания "PZU Украина" предлагает несколько программ страхования, которые являются совмещенными: как программы по накоплению, пенсионному страхованию, так и страхованию жизни. Наиболее выгодная на данный момент программа "Актив". Краткое описание программы. Застрахованными лицами могут быть физические лица от 16 до 75 лет. Страховым случаем является смерть застрахованного в период действия договора или дожитие до окончания срока действия договора. Максимальный срок действия договора 30 лет. Инвестиционный годовой доход 4%, также предусматривается дополнительный инвестиционный доход, по итогам 2009 года он составил 19%. Взносы можно оплачивать 1, 2, 4 раза в год. Также предусмотрены дополнительные страховые покрытия, такие как несчастный случай, инвалидность, травматизм. Доплата за них рассчитывается исходя из страховой суммы. Расчет сумм страхования приведен на рисунке 1. Рисунок 1 представляет собой таблицу-калькулятор, которая рассчитывает ежегодный платеж исходя из начальных условий. Начальными условиями являются возраст (26 лет), пол (женский), срок страхования (максимальный 30 лет), группа риска (2 –частный предприниматель), страховая сумма (100 тыс. грн.). По основной программе ежегодный платеж будет составлять 2276,7 грн. Выбрав дополнительные покрытия (по 50 тыс.) такие как комплексное покрытие (I, II) по несчастному случаю и инвалидность 1 и 2 групп по любой причине, получаем дополнительные суммы в размере 450 и 386,25 грн соответственно. Общая сумма составляет 3112,95 грн.

Рис. 1 Таблица-калькулятор расчета страховых взносов [15]. По истечению срока действия договора застрахованное лицо может забрать всю сумму сразу, только инвестиционный доход или заключить новый договор и получать пожизненную пенсию независимо от того хватит ли ему накопленных денег. Также предусмотрен вариант освобождения от платежей по разным причинам. Пример расчета приведен на рисунке 2. Из рис.2 видно, что от суммы 2276,7 грн сумма годового платежа за эту опцию будет составлять 162,19 грн.

Рис.2. Таблица-калькулятор расчета дополнительного платежа по освобождению от выплат [15]. Эта программа выглядит очень заманчиво, особенно в свете принятия новой пенсионной реформы, которая позволила бы физическому лицу самому определять кому доверить свои сбережения: государственному пенсионному фону или НПФ, в частности, на данный момент, страховой компании. Особенно заманчиво это для частных предпринимателей, которых обязали платить в пенсионный фонд минимальный страховой взнос около 300 грн. ежемесячно (согласно внесенным изменениям в закон "Об общеобязательном государственном пенсионном страховании", который вступил в силу с 17.07.2010 года). Ведь приведенный страховой компанией расчет гораздо выгоднее, чем государственная минимальная пенсия. |

Copyright © 2012 г.

При использовании материалов - ссылка на сайт обязательна.