|

|

МЕНЮ

|

Курсовая работа: Анализ платежеспособности предприятия

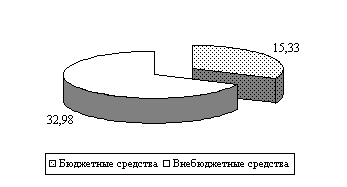

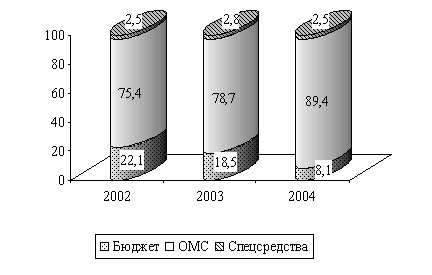

Рис. 5. Доли источников поступления основных средств, % В связи со сложной экономической ситуацией в России, финансирование всех учреждений происходит далеко не в полном объеме. Это относится и к данному учреждению (табл. 6) [9]. Данные таблицы свидетельствуют, что наибольший удельный вес занимает финансирование из фонда ОМС, причем имеется тенденция роста. Таблица 6 Динамика и структура источников финансирования КОКБМГ

Так, в 2004 году на долю ОМС приходилось 89,4%, что в 1,86 раза больше, чем 2002 году. Вторым по объему финансирования является бюджет, удельный вес которого в 2004 году составил 8,1%, что на 14 процентных пункта ниже уровня 2002 года, то есть наблюдается тенденция снижения.

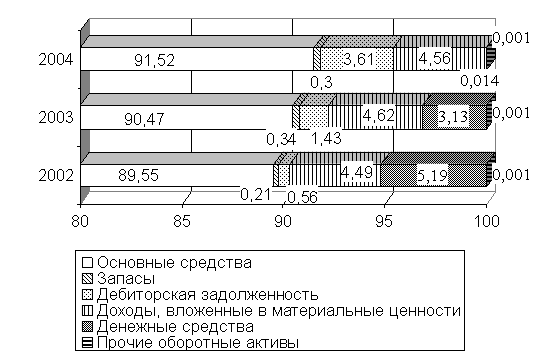

Рис. 6. Удельные веса источников финансирования, % Удельный вес дохода от оказания платных медицинских услуг за весь исследуемый период был практически стабильным (находился в пределах 2,5-2,8%), хотя в абсолютном выражении он вырос в 1,6 раза. Таким образом, анализ показал, что в данном учреждении имеет место положительная динамика изменения основных показателей деятельности. Так, просто числа пролеченных больных был вызван сокращением средней длительности лечения, ростом оборота койки, хотя при этом снизилась занятость койки. Суммы выставленных счетов также в динамике растут, как и доход на одного больного. Что касается укомплектованности кадрами КОКБМГ, то в ходе анализа было выявлено неполная укомплектованность кадрами по всем категориям персонала, но наиболее неукомплектованы медицинские сестры и санитарки. В структуре имущества наибольший удельный вес занимают здания, также машины и оборудование. Но за исследуемый период снижается доля здания и растет доля машин и оборудования. Основными источниками финансирования данного учреждения являются ФОМС и бюджетные средства, за счет которых данное учреждение функционирует и предоставляет населению необходимый объем медицинской помощи. 2.2 Анализ платежеспособности предприятия 2.2.1 Анализ состава и структуры валюты баланса Финансовая устойчивость организации определяется структурой ее баланса, достаточностью сформированных резервов, надежностью их размещения. Цель анализа – выявление факторов нестабильности, которые бы могли угрожать финансовой устойчивости учреждения, способности выполнять свои обязательства. Определение признаков финансовой неустойчивости производится путем сравнения фактических абсолютных и относительных показателей с нормативными, средними по группе учреждений ли же исследованием их в динамике. Анализ финансового состояния начинают с изучения состояния структуры имущества учреждения по данным актива баланса. Анализ динамики состава и структуры имущества дает возможность установить размер абсолютного и относительного прироста или уменьшения всего имущества предприятия и отдельных его видов. Прирост (уменьшение) актива свидетельствует о расширении (сужении) деятельности учреждения. Данные аналитических расчетов представлены в таблицах 7 и 8. Как видно из таблицы 7, общая стоимость имущества учреждения в динамике за исследуемый период возрастает: в 2003 году по сравнению с 2002 годом – на 1979315 руб. или на 8,83%, а в 2004 году по сравнению с 2003 годом – на 3706280 руб. или на 15,2%. В составе имущества в 2002 году мобильные (оборотные) средства составляли 10,45%, в 2003 году эта часть актива составляла 9,53 % (то есть произошло ее снижение на 0,93%), а в 2004 году – уже 8,48%, то есть произошло снижение доли оборотных средств на 1,03%. Эти изменения произошли за счет снижения доли запасов в 2004 на 0,04% (с 0,34% в 2003 году до 0,3% в 2004 году), доходов, вложенных в материальные ценности на 0,6% (4,62% и 4,56% соответственно в 2003 и 2004 г.г.), денежных средств с 5,19% в 2002 году до 3,13% в 2003 году и до 0,014% в 2004 году (снижение на 2,06% и 3,12% соответственно); но при этом в исследуемом периоде приросла доля дебиторской задолженности в валюте баланса с 0,56% в 2002 году до 1,43% в 2003 году (то есть прирост составил 0,87%) и до 3,61% в 2004 году (прирост на 2,18% по отношению к 2003 году). Доля же прироста оборотных средств в приросте стоимости активов составила -0,94% в 2003 году и 1,58% в 2004 году. Доля прироста внеоборотных средств в приросте валюты актива баланса составляет 100,96% в 2003 году и 98,42% в 2004 году, то есть активы учреждения увеличились за счет роста стоимости основных средств (а они относятся к труднореализуемым активам, и, следовательно, в дальнейшем это приведет к снижению платежеспособности и ликвидности учреждения). Их удельный вес в стоимости актива составил 89,55% в 2002 году, 90,47% в 2003 году и 91,52% в 2004 году года, то есть за исследуемый период доля внеоборотных средств в валюте баланса увеличилась на 1,97% и имеет тенденцию роста. В абсолютном выражении прирост составил 1998359 руб. (или 9,96%) в 2003 году по отношению к 2002 году и 3647603 руб. в 2004 году по отношению к 2003 году (или 16,53%). Прирост внеоборотных средств оказался значительно выше, чем прирост оборотных средств, что определяет тенденцию к замедлению оборачиваемости всей совокупности активов учреждения и создает неблагоприятные условия его финансовой деятельности. Причины изменения имущества учреждения устанавливаются в ходе изучения изменений в состава финансовых ресурсов. Поступление, приобретение, создание имущества учреждения может осуществляться за счет собственного и заемного капитала, соотношение которых раскрывает сущность финансового положения. Динамика структуры актива баланса за период 2002-2004 г.г. представлена на рисунке 7.

Рис. 1. Динамика структуры актива баланса за период 2002-2004 г.г., % Таблица 7 Анализ динамики и структуры имущества учреждения за 2002-2004 год

Оценка динамики состава и структуры источников собственного и заемного капитала представлена в таблице 8. Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9, 10 |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Copyright © 2012 г.

При использовании материалов - ссылка на сайт обязательна.