|

|

МЕНЮ

|

Контрольная работа: Развитие инвестиционного рынка в РоссииПо виду обеспечения. Обеспеченные облигации, как следует из названия, обеспечиваются движимым или недвижимым имуществом эмитента. Это может быть недвижимость, оборудование, активы. Необеспеченные облигации не имеют специального обеспечения. При отказе эмитента производить выплаты по облигациям, конкретное имущество не может быть арестовано и по сути кредиторы не имеют какой-либо дополнительной защиты. Обычно подобные облигации могут себе позволить крупные компании, имеющие репутацию, которой доверяют инвесторы. В отличие от облигаций с фиксированным залогом владельцам облигаций с плавающим залогом обычно не разрешается конфисковывать активы в случае невыполнения компанией условий займа. Однако владельцы таких облигаций могут потребовать ликвидации компании для того, чтобы в результате продажи активов вернуть свои деньги. Существуют также конвертируемые облигации, которые по инициативе владельца могут быть обменены на акции. Обычно по таким облигациям процентная ставка несколько ниже, чем по обыкновенным. Эксперты отмечают: облигации являются наиболее защищенным инструментом для инвестирования, однако в работе с ними есть свои особенности. Чтобы снизить кредитные риски при инвестировании в долговые ценные бумаги, при выборе облигаций необходимо обращать внимание на надежность эмитента. Доходность облигаций зависит от надежности кредитора. На доходность облигаций также влияет политика Банка России. Изменение процентных ставок в сторону понижения влечет за собой рост курса облигаций, и наоборот. Продать облигации можно в любой день или же дождаться срока погашения. Улучшение экономического климата в России, внимание «иностранцев» к отечественному рынку, приток инвестиций в основной капитал страны предполагает дальнейшую активизацию эмиссионной деятельности финансовых институтов. Для новичка на рынке ценных бумаг облигация является хорошей возможностью застраховать свои накопления и получить небольшой, однако фиксированный доход. 2.3 ПИФы и риски связанные с ними Одной из главных особенностей фондового рынка на текущем этапе является активное развитие рынка коллективных инвестиций. По данным Invesfunds, за I полугодие 2007 г. приток средств в паевые фонды составил порядка 19,6 млрд. руб., 16 млрд. из которых поступило в открытые фонды. По сравнению же с концом 1996 года – года зарождения индустрии ПИФов – количество счетов пайщиков к концу апреля 2006 г. выросло более чем в 207 раз. «Примерить на себя» практику коллективного инвестирования стремится все большее количество людей. Специалисты отмечают, что при умелой работе с мелкими инвесторами управляющие компании имеют радужные перспективы: к 2011 г. активы розничных ПИФов могут составить порядка 800 млрд. руб. В России существует две разновидности инвестиционных фондов – паевые и акционерные, однако именно ПИФы привлекают основные капиталы, имеют большой потенциал развития и стали наиболее востребованы у российского инвестора. Важным преимуществом большинства ПИФов по сравнению с акционерными обществами является отсутствие в схеме контрактных фондов общих собраний акционеров, что существенно упрощает деятельность открытых и интервальных фондов, закрытые фонды составляют исключение. Паевые фонды различаются по нескольким характеристикам. Для того, чтобы представлять степень риска и оценивать потенциальных доход, инвестору необходимо ориентироваться в многообразии предлагаемых продуктов на динамично развивающемся рынке ПИФов. Типы ПИФов, определенные российским законодательством (закон «Об инвестиционных фондах»), предполагают различные периоды обращения паев. Инвесторы могут вкладывать свои деньги в открытые, интервальные и закрытые ПИФы. Паи открытых фондов можно приобрести и погасить в любой рабочий день. Интервальные фонды продают и покупают паи в заранее определенные промежутки времени, устанавливаемые обычно 2–4 раза в год. Обо всех сроках инвесторы информируются заранее. Закрытые ПИФы создаются на определенный срок и в течение этого времени как правило не выкупаются. Паи закрытых фондов являются одним из наиболее привлекательных инструментов, так как обладает высокой потенциальной доходностью, однако дополнительные риски данных бумаг вызваны низкой информационной прозрачностью фондов. Кроме того, существуют категории паевых фондов, которые принято разделять в зависимости от объектов инвестирования средств пайщиков: · фонды акций, · индексные фонды, · фонды денежного рынка, · фонды облигаций, · фонды смешанных инвестиций, · фонды венчурных инвестиций, · фонды прямых инвестиций · фонды ипотечного покрытия · фонды фондов (инвестирующие в ПИФы), · фонды недвижимости. Самыми распространенными являются фонды акций, облигаций и смешанных инвестиций, которые уже зарекомендовали себя на рынке и имеют наиболее долгую историю. Федеральная служба по финансовым рынкам РФ постановила, что паевые фонды акций должны вкладывать не менее 50% средств в акции и 40% в облигации; паевые фонды облигаций, наоборот, – 50% в облигации и не менее 40% в акции. Таким образом, приоритеты в работе таких фондов просты. Считается, что облигационные фонды являются наименее рисковыми для капиталовложений. Это своего рода альтернатива банковским депозитам. Однако по сравнению с другими категориями фондов они менее доходны. Для фондов смешанных инвестиций нет четких требований по соотношению акций и облигаций в портфеле. Индексные фонды осуществляют вложения в бумаги, которые включены в тот или иной индекс (РТС и ММВБ). Изменение индекса со временем позволяет оценивать динамику не одной бумаги, а всего рынка в целом, подчеркивают эксперты. По их словам, индексные фонды предназначены для долгосрочных вложений – инвесторы должны рассчитывать на период от 2–3 лет. Еще одной разновидностью ПИФов являются фонды денежного рынка, ориентированные на вложение средств в иностранные валюты и облигации. До 50% своих активов такие фонды держат на депозитах. Такой способ инвестирования является еще менее рисковым и менее доходным, чем облигационные фонды. Видимо поэтому на российском рынке примеров подобных схем не так много. Фонды фондов инвестируют в паи других ПИФов. Они широко распространены на Западе и прекрасно вписываются в российскую практику. Инвестор получает возможность доверить свои сбережения целому ряду управляющих компаний. Для неискушенных пайщиков такая схема выглядит весьма привлекательно: снижаются риски от работы на рынке за счет диверсификации компаний. Последней категорией ПИФов, о которой стоит сказать, являются фонды недвижимости. Уже из названия понятно, что в фокусе их интереса – рынок недвижимости. Согласно данным РБК-Рейтинг, открытые паевые фонды за I полугодие 2007 г. заработали для инвесторов до 26%. Однако положительной доходностью могут похвастаться менее трети фондов акций. По итогам года средний результат фондов данной категории был отрицательным и составил -1.8%. Индексные фонды показали сопоставимый результат – 1.7% со знаком «минус». Чуть меньше «похудели» паи фондов смешанного типа (-0.7%). Наиболее доходными по итогам полугодия стали энергетические фонды, лидерство которых обеспечил успешный I квартал. За первые три месяца 2007 года отдельным фондам удалось заработать от 25% до 35%. Перед тем, как принять решение об инвестировании средств в паевые фонды, инвестор должен четко представлять себе все риски инвестирования в отечественную экономику и российские ценные бумаги. Пифы, как и прочие инструменты, не лишен сложной системы рисков. Условно их можно разделить на две группы. Общеэкономические риски (присущие российской экономике в целом): политический; экономический; рыночный риск; риск ликвидности; системный риск; кредитный риск; риск возникновения форс-мажорных обстоятельств; Специфические риски паевых фондов: операционный риск; риск, связанный с несовершенством действующего законодательства; риск недобросовестных действий управляющей компании; риск информационной ассиметрии. Для того, что бы максимально снизить риски при вложении в ПИФ потенциальному инвестору прежде всего следует определится с приемлемым для себя соотношением «доходность-риск». Если целью инвестирования является получение умеренного дохода при возможности в любой день выйти из фонда, оптимальным решением является открытый фонд, паи которого абсолютно ликвидны. Своеобразной «страховкой» от недобросовестных действий управляющих является подтвержденная многолетней практикой репутация управляющей компании. Немаловажным фактором является способность фонда работать на падающем рынке. При выборе фонда необходимо учитывать не только результаты прошлого периода, но и всю историю фонда. Несклонным к риску инвесторам стоит вкладывать средства в фонд существующий более 3 лет. При оценке результатов деятельности фондов необходимо понимать, что высокая доходность в прошлом периоде не является залогом успеха фонда в будущем. Так, в текущем году индексы цен российских акций начали снижаться с апреля, после того как установили новые максимумы. Индекс РТС преодолел отметку 2007 пунктов, индекс ММВБ дотянулся до 1780 пунктов, после чего оба упали. Как результат, средняя доходность открытых фондов акций с начала года до конца апреля, по данным Investfunds, составила 0,12%. При принятии решении об инвестировании в фонд а ряду с анализом статистических коэффициентов, следует знать структуру инвестиционного портфеля ПИФа. При вступлении в фонд инвестору необходимо подробно ознакомится с инвестиционной стратегией и правилами фонда, а также подробно проконсультироваться с агентом по продаже паев. Между тем паевой инвестиционный фонд как инструмент инвестирования имеет безусловные преимущества. Эксперты НЛУ среди плюсов ПИФов называют профессионализм специалистов управляющей компании, которые берут на себя управление деньгами клиентов; возможность продать финансовый инструмент в любой момент; распределение средств по разным активам или диверсификация. паевые фонды доступны большинству россиян. И последнее преимущество ПИФов, по словам экспертов НЛУ, – большинство паевых фондов позволяют инвестировать средства в 3 000 – 10 000 рублей, что вполне по силам частным лицам. Следовательно, паевые фонды доступны большинству россиян. Таблица №4

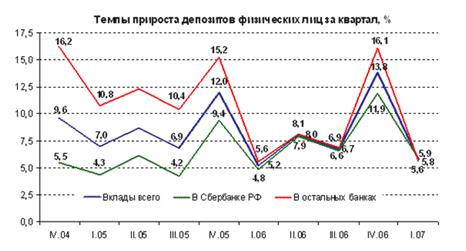

2.4 Банковские вклады: основные возможности Экономисты подсчитали: на руках у россиян находится до 30 млрд. долл. сбережений. И это при том, что инфляция «съедает» около 10% отложенных средств ежегодно. Банковские вклады не только могут сохранить накопленные средства, но и обеспечат доходность с гарантией, считают некоторые специалисты. В I квартале 2007 г. вклады населения в банках выросли на 5,8% до 4 002,2 млрд. руб. Причиной подобной динамики стал быстрый рост доходов населения, повышение доверия к банкам, в том числе в результате действия системы страхования вкладов и увеличения страхового возмещения до 400 тыс. руб. Эксперты агентства по страхованию вкладов отмечают, что существенный приток средств населения в банковский сектор в конце прошлого года и их последующее перераспределение оказали заметное воздействие на динамику вкладов различных групп банков. Так, по темпам прироста депозитов «региональные» банки в I квартале вновь вышли в лидеры – 9,3% (в соответствующем периоде 2006 г. 9,4%), что выше средних темпов прироста по всей банковской системе – 5,8%. В банках, действующих в московском регионе, вклады выросли на 5,3% (в I квартале 2006 г. на 6,9%). В «сетевых» (многофилиальных) банках темпы прироста также были ниже средних по банковской системе – 4,2%. Аналогичная ситуация наблюдалась и в «иностранных» банках, вклады в которых выросли всего на 1,7%. Как инвестиционный инструмент банковские вклады многими потенциальными инвесторами рассматриваются как наиболее предпочтительный вариант. Коммерческие банки предлагают клиентам гарантированный фиксированный процент по вкладу (в среднем по ставке 9% годовых). Открыть вклад можно в любой валюте, по которой в российских банках осуществляются операции. Однако, как правило, отечественные банки принимают вклады в рублях, долларах и евро. Кроме того, существует возможность открыть мультивалютный вклад, позволяющий разместить сбережения одновременно в этих трех валютах. При этом открывается сразу несколько счетов, по которым распределяются средства. По каждой валюте устанавливается отдельная процентная ставка. Данный вид вклада позволяет подстраховаться от неблагоприятного изменения курса отдельных валют. Кроме того вклады считаются самым консервативным способом инвестирования, поскольку ставка по вкладам фиксирована. Таблица №5

Виды банковских вкладов до востребования предполагает выдачу вклада по первому требованию. В случае досрочной выдачи вклада, проценты, как правило, начисляются по ставке «до востребования». Кроме того, существует практика с льготным досрочным снятием, когда проценты начисляются в зависимости от срока нахождения средств на вкладе; срочные вклады (сберегательные, накопительные, расчетные) предполагают выдачу по истечению срока, оговоренного в договоре; специализированные вклады ориентированны на ту или иную группу клиентов (например, на студентов, пенсионеров); индексируемые вклады – это банковский продукт, позволяющий клиенту получать дополнительную доходность за счет изменения цены базисного актива; металлические вклады позволяют клиенту заработать на изменении цен на драгоценные металлы и изменении процентных ставок банка по металлическим вкладам. Для открытия вклада необходимо иметь при себе документ, удостоверяющий личность. Банк также может запросить дополнительные документы, в частности в случае открытия специализированного вклада, необходимо предъявить документ, подтверждающий принадлежность к соответствующей категории вкладчиков (пенсионное удостоверение, студенческий билет и пр.). Законодательно также предусмотрена возможность для физических лиц отрывать счета в иностранных банках. 2.5 Драгоценные металлы Помимо традиционных инструментов инвестирования, которыми считаются акции, облигации, банковские вклады, паевые инвестиционные фонды, российский рынок предполагает возможность инвестирования в ряд менее популярных, но весьма перспективных направлений. Они доступны более узкому кругу покупателей, однако, по мнению специалистов, это востребованный сегмент российского финансового рынка. Существует несколько возможностей вложения средств в драгоценные металлы. Можно покупать золото в слитках, в таком случае инвестор приобретает реальный материальный актив, однако следует учитывать необходимость уплаты налога на добавленную стоимость. Следовательно, цена покупки будет на 18% выше рыночной. Еще одним недостатком такого способа является необходимость получить от банка подтверждение подлинности слитка при продаже слитка. Индексы цен на драгоценные металлы (в% к декабрю 2005 г.) (данные ЦБ РФ)

Если инвестор решит приобрести золото в инвестиционных монетах, то ему не придется уплачивать НДС, поэтому доходность таких монет как правило выше, чем доходность базового метала. Спрос на инвестиционные монеты существенно больше, чем предложение. Так, в 2006 г. доходность отдельных монет превышала 40%. Инвестиционные монеты не следует путать с коллекционными монетами. Первым продавцом инвестиционных монет, устанавливающим исходную цену продажи, является Банк России. Первая цена устанавливается, исходя из текущей стоимости драгоценных металлов плюс маржа банка. При покупке монеты у посредников придется уплатить надбавку еще и им. Диапазон цен на инвестиционные монеты составляет от 500 рублей до 5 тыс. рублей. В коллекционные монеты также можно вкладывать средства, однако в этом случае основной доход инвестора складывается за счет прироста коллекционной ценности монеты, а не за счет увеличения стоимости содержащегося в ней метала. Коллекционные монеты облагаются налогом на добавленную стоимость. Средняя цена такой монеты составляет примерно 6000 руб. 3. Производные финансовые инструменты Производные финансовые инструменты (деривативы) представляют собой финансовые инструменты, стоимость которых меняется в зависимости от поведения базового актива (процентной ставки, цены товара или ценной бумаги, обменного курса, индекса цен или ставок, кредитного рейтинга или кредитного индекса), расчеты по которому производятся в будущем. Как правило производные финансовые инструменты используются не с целью купли / продажи актива, а с целью получения дохода от разницы в ценах. Важной особенностью деривативов является то, что они позволяют оперировать небольшими первоначальными инвестициями. Так покупка фьючерсного контракта не требует затрат равных цене товара в количестве, определенном контрактом. Необходимо лишь уплатить маржу (своеобразный залог), обычно в диапазоне 2% – 8% от стоимости контракта. Кроме фьючерсных контрактов на российском рынке также представлены форвардные, опционные контракты и свопы. Фьючерсный контракт – стандартизированный контракт на покупку / продажу определенного товара, согласно которому одна сторона обязуется купить, а другая продать товар по истечении срока контракта. Опционный контракт – предоставляет покупателю право (но не обязательство) на покупку / продажу финансового актива по цене исполнения у продавца опциона в течение определенного периода времени или на определенную дату. Своп – соглашение, позволяющее обменять одни активы или обязательства на другие активы или обязательства. Также существуют различные структурированные финансовые продукты финансовые продукты, подразумевающие, как правило, весьма сложные финансовые транзакции. Простейший пример структурированного продукта – это кредит под залог акций. Российский рынок производных финансовых инструментов представлен 6 торговыми площадками: биржа «Санкт-Петербург», ММВБ, FORTS, Санкт-Петербургская валютная биржа, Сибирская Биржа и Санкт-Петербургская фьючерсная биржа. Ведущей биржей на является Фондовая биржа РТС, на которой представлен рынок фьючерсных контрактов на акции, а также опционов на фьючерсные контракты. ММВБ и СПВБ в основном специализируются на валютных фьючерсах. Товарные деривативы обращаются на СПВБ, Бирже «Санкт-Петербург» и Сибирской бирже. Совершать срочные сделки на биржах могут только члены секции срочного рынка, а так же их клиенты. Заключение Инвестиционные инструменты, доступные инвестору в России, предлагают широкий спектр возможностей, однако об этих возможностях нужно быть хорошо информированным. Эксперты придерживаются мнения, что при текущей динамике развития финансовых рынков, через 5 лет деньги в РФ будут работать, а не лежать мертвым грузом, ежегодно теряя в весе от инфляции. Аналитики Банка Москвы видят наибольший потенциал в нефтегазовом секторе (Газпром: +39%, Лукойл: +38%, Татнефть: +29%), считая, что именно эти акции покажут наибольшую доходность на интервале 3–6 месяцев. Однако в среднесрочной перспективе (1–3 года) эксперты возлагают наибольшие надежды на компании, ориентированные на внутренний рынок и расширяющийся инвестиционный спрос. Аналитики ИК «Тройка Диалог» в сентябрьской стратегии отмечают, что фундаментальные показатели России и российских квазисуверенных заемщиков прочны, особенно при нынешних ценах на нефть. Поэтому они ожидают, что их облигации отыграют потери быстрее, чем бумаги большинства эмитентов с развивающихся рынков. Впрочем, изменения конъюнктуры рынка российских еврооблигаций будут определяться главным образом ситуацией на мировых рынках капитала. Эксперты по-прежнему рекомендуют сохранять позиции по наиболее надежным инструментам. Ну а что касаемо развития, то можно добавить только то, что мы поздно начали, но очень быстро все догоняем. Запоздалое начало можно объяснить политическим режимом нашей страны. Список используемой литературы 1. Федеральный закон РФ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений»№39-ФЗ от 25 февраля 1999 г. (ред. от 23.07.2010) 2. Марголин А.М. Экономическая оценка инвестиционных проектов, – М.: Экономика, 2007. 3. Мыльник В.В. Инвестиционный менеджмент, – М.: Академический проспект, 2003. 4. РБК информационный портал. 5. Финам информационный портал. |

Страницы: 1, 2