|

|

МЕНЮ

|

Дипломная работа: Прямые налоги

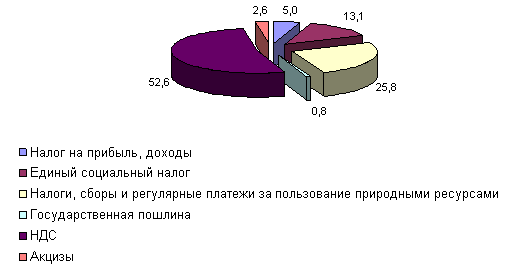

Рис. 2.1.3. Структура налоговых доходов федерального бюджета за 2009 год Рисунок показывает, что наибольшую долю в налоговых доходах федерального бюджета занимает налог на добавленную стоимость, который составляет 52,6 процентов, далее следуют налоги, сборы и регулярные платежи за пользование природными ресурсами – 25,8 процентов, единый социальный налог – 13,1 налог на прибыль – 5 процентов, процентов, акцизы – 2,6 процента, государственная пошлина – 0,8 процент. Рассмотрим более подробно динамику поступлений от некоторых прямых налогов, занимающих основной удельный вес в общем объеме доходов федерального бюджета. Динамика поступлений наиболее значимых прямых налогов в федеральный бюджет за 2007-2009 гг. представлена на рисунке 2.1.4.

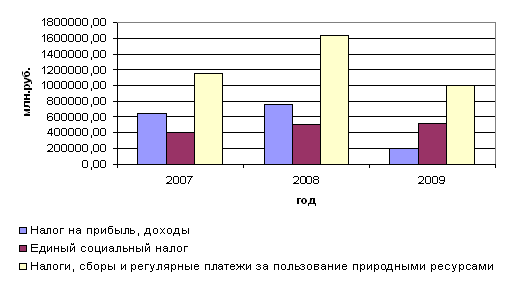

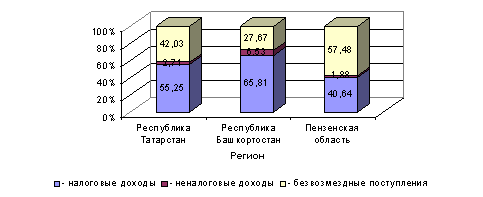

Рис. 2.1.4 Динамика поступления наиболее значимых прямых налогов федеральный бюджет за 2007-2009 гг. На рисунке видно, что в 2009 году значительно снижаются поступления по налогу на прибыль и налогам, сборам и регулярным платежам за пользование природными ресурсами, однако поступления от единого социального налога остаются примерно на том же уровне. На протяжении всего рассматриваемого периода наибольший удельный вес занимают поступления от налогов, сборов и регулярных платежей за пользование природными ресурсами, особенно в 2008 г. поступления от данного налога значительно возросли и составили в абсолютной величине 1637515,10 млн.руб. Данные изменения вызваны, главным образом, увеличением объема доходов по налогу на добычу полезных ископаемых при добыче нефти и углеводородного сырья. Это, в свою очередь, может быть вызвано благоприятной конъюнктурой мировых цен на данные виды продукции. Также наблюдается уменьшений поступлений налога на прибыль в 2009 г., Поступления по данному налогу составили в 2009 г. в абсолютной величине 195419,82 млн.руб., что почти в 4 раза меньше по сравнению с 2008 г. причинами снижения поступлений по налогу на прибыль является проявление финансово-экономический кризис, который значительно задел экономику нашей страны. Останавливаются множество предприятий, а следовательно у них нет заказов и практически останавливается сбыт продукции, поэтому уменьшается прибыль, в связи с этим наблюдается такое снижения налога на прибыль. А также снижение поступлений по данному налогу связано с уменьшением налоговой ставки по налогу на прибыль организаций на 4 процента, если в 2008г. налоговая ставка составляла 24 процента, то с 2009г. – 20 процентов, что произошло за счет снижения доли федерального бюджета. Следует отметить, что на протяжении рассматриваемого периода наблюдается незначительный рост поступлений по единому социальному налогу. Такую тенденцию можно связать, во-первых, с ростом заработной платы на территории Российской Федерации, а во-вторых, с уменьшением так называемых выплат «в конвертах». Государственная пошлина составляет около 1 процента налоговых доходов федерального бюджета. В течение рассматриваемого периода наблюдался положительная динамика по данному налогу, однако в 2009 г. происходит незначительное снижение в абсолютной величине по сравнению с 2008 г. на 998,45 млн.руб., так в 2009 г. поступления от государственных пошлин составили 32 681,08 млн. руб. Поступления налоговых доходов федерального бюджета от государственной пошлины зависит от совершения гражданами и организациями юридически значимых действий в их пользу со стороны государства. К ним относятся рассмотрение вопросов в судах, регистрация актов гражданского состояния, выдача и замена паспорта и другие. Таким образом, проведенный анализ общих доходов федерального бюджета за 2007-2009 гг. показал, что налоговые доходы федерального бюджета превышают неналоговые доходы бюджета. В тоже время можно отметить, что в связи с последствиями мирового финансово-экономического кризиса в 2009 г. наблюдается значительное уменьшение доходов федерального бюджета, это связано с уменьшением поступлений как по налоговым, так и неналоговым доходам. По сравнению с 2008 г. доходы федерального бюджета снизились в абсолютной величине на 1 939 158,35 млн.руб. Налоговые доходы федерального бюджета представлены достаточно большим количеством прямых налогов: налоги, сборы и регулярные платежи за пользование природными ресурсам, налог на прибыль организаций, единый социальный налог, и т.д. Среди прямых налогов наибольшую долю в налоговых доходах федерального бюджета занимают налоги, сборы и регулярные платежи за пользование природными ресурсами – 25,8 процентов, единый социальный налог – 13,1 процентов, налог на прибыль – 5 процентов, государственная пошлина – 1 процент. 2.2 Состав и структура прямых налогов в доходах бюджетов субъектов РФ В современных условиях все в большей степени региональные органы власти призваны обеспечить комплексное развитие регионов, пропорциональное развитие производственной и непроизводственной сфер на подведомственных территориях. Возрастает их координационная функция в экономическом и социальном развитии территорий. Существенную роль в этом процессе играют прямые налоги. Для определения места и роли прямых налогов в доходах бюджетов субъектов РФ сравним доходную часть бюджета Республики Татарстан, Республики Башкортостан и Пермской области. Общая площадь Республики Татарстан составляет 67,8 тыс. кв.км. Столица республики - г. Казань. Всего в республике проживает 3,8 млн. человек. Городское население: 73,6%. Татарстан - одна из наиболее развитых в экономическом отношении республик Российской Федерации. Основные ресурсы: нефть, земля, водные ресурсы. Республика обладает мощным научным и интеллектуальным потенциалом. Ведущие отрасли промышленности: нефтедобыча и нефтехимия, авиастроение, машиностроение и приборостроение. Наряду с Республикой Татарстан, Республика Башкортостан является крупным и экономически развитым регионом Приволжского федерального округа. Численность населения Башкортостана составляет около 4,1 млн. человек. Столицей является г. Уфа. Территория республики занимает 143,6 тыс. кв. км. Башкортостан является схожим по многим показателям с Татарстаном. Как и Татарстан, Республика Башкортостан по объему валового регионального продукта и объему промышленного производства входит в первую десятку среди регионов России. Он относится к числу немногих недотационных регионов в России. Преобладающими отраслями промышленности являются топливная, химическая и нефтехимическая, машиностроение, станкостроение, электротехническая. Пензенская область также входит в Приволжский федеральный округ. Численность населения Пензенской области составляет 1,4 млн. человек. Общая площадь области - 43,3 тыс. кв. км. Административный центр области — город Пенза. Основные отрасли промышленности: машиностроение, легкая, пищевая, деревообработка, бумажная промышленность и промышленность стройматериалов. Пензенская область, кроме плодородных почв и местных строительных материалов, не располагает никакими обнаруженными запасами природных ресурсов. Отличительная черта области — ее перенасыщенность не самыми крупными и не самыми технически передовыми предприятиями ВПК, оказавшимися в наиболее тяжелой экономической ситуации. Пензенская область по характеристикам очень сильно отличается от Республики Татарстан. Имеет слабо развитую экономику и является дотационным регионом. Состав и структуру доходов бюджета Республики Татарстан, Республики Башкортостан и Пензенской области за 2007-2009 гг. представлены в виде таблицы в приложении 3. По таблице видно, что налоговые и неналоговые доходы Республики Татарстан и Башкортостан в 2007-2008гг. занимают около 80% всех доходов региона, тогда как в Пензенской области этот показатель ниже почти в 1,5 раза и около 45 процентов. Это говорит о низкой экономической состоятельности субъекта. Следует отметить, что во всех рассматриваемых регионах неналоговые доходы не составляют значительной части доходов бюджетов. Однако в 2009 году ситуация существенно изменилась и в доходах Республики Татарстан и Башкортостан возросли безвозмездные поступления, особенно в доходах бюджета Республики Татарстан, которые увеличились в два раза и составили более 40 процентов. В структуре доходов бюджета Пензенской области значительных изменений не произошло. Представим укрупненную структуру доходной части трех региональных бюджетов за 2009 год на рисунке 2.1.1.

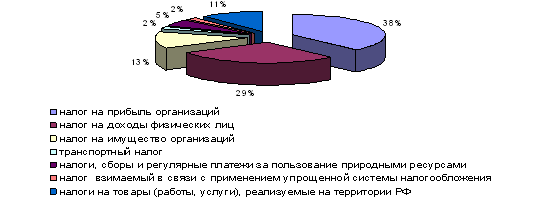

Рис. 2.1.1. Структура доходной части бюджетов Республики Татарстан, Республики Башкортостан и Пензенской области за 2009 год. Как видно, в дотационном регионе, каким в нашем анализе является Пензенская область, основным доходным источником являются безвозмездные поступления, в недотационных регионах – основной удельный вес занимают налоговые доходы. Структура налоговых доходов бюджета Республики Татарстан, Республики Башкортостан и Пензенской области за 2007-2009гг. представлена в приложении 4. Анализируя данные можно сказать, что в относительном выражении показатели доходной части бюджета на протяжении рассматриваемого периода оставались примерно на одном и том же уровне. Однако в абсолютном выражении мы видим, что налоговые доходы Республики Татарстан значительно уменьшились в 2009 году, это связано с уменьшением поступлений от прямых налогов. Следует отметить, что налоговые доходы Пензенской области более чем в пять раз меньше, чем в Республике Татарстан и Республике Башкортостан. Во всех бюджетах рассматриваемых регионов преобладают поступления от прямых налогов. Остановимся подробнее на прямых налогах, рассмотрим их поступления в бюджет Республики Татарстан. Состав и структура поступлений налоговых доходов бюджета Республики Татарстан за 2007-2009гг. представлена в Приложении 5. По данным таблицы мы видим, что на протяжении 2007-2008гг. наблюдается положительная динамика по всем видам налогов. Основными налоговыми доходными источниками бюджета Республики Татарстан за 2007-2009 года являлись такие прямые налоги, как налог на прибыль, налог на доходы физических лиц, налог на имущество организаций, акцизы. В 2009 году значительно уменьшились поступления по налоговым доходам, это связано со снижением поступлений от налога на прибыль организаций. Структура налоговых доходов бюджета Республики Татарстан за 2009 год наглядно продемонстрируем в виде диаграммы, представленной на рисунке 2.2.2.

Рис. 2.2.2. Структура налоговых доходов бюджета Республики Татарстан за 2009 год Структура поступлений прямых налогов в бюджет Республики Татарстан за 2009 год показывает, что наибольший удельный вес имеет налог на прибыль организаций, который составляет 38 процента всех поступлений. Однако именно по данному налогу в 2009 году наблюдается резкий спад поступлений, которые уменьшились на 14 923,79 млн. руб. по сравнению с 2008 годом. Снижение объемов производства и реализации продукции на многих крупных организациях отрицательно сказалось на налогооблагаемой базе и поступлениях налога на прибыль организаций. Наибольшее снижение поступлений отмечается в добыче полезных ископаемых, производстве нефтепродуктов, химическом производстве, автомобилестроении, а также организаций финансовой сферы. Ряд организаций этих отраслей вообще не платили налог на прибыль организаций в прошлом году. Именно эти отрасли, в первую очередь пострадали от влияния кризиса. Рассмотрим причины уменьшения налогооблагаемой базы, с одной стороны оказало влияние ухудшение финансово-экономического состояния предприятий из-за коньюктуры рынка. С другой стороны, ссылка на кризис позволила отдельным организациям, увеличив расходы, уменьшить налоговую базу или показать убытки. Налог на доходы физических лиц составляет 29 процентов от налоговых доходов бюджета Республики Татарстан. Несмотря на то, что его удельный вес возрос до 29 процентов (в 2008г. – 24 процента, поступления налога в бюджет субъекта в 2009 г. в абсолютной величине составили 18 537,25 млн. руб., что на 1 094,50 млн. руб. меньше, чем в 2008 году. В 2009г. многие крупнейшие организации снизили перечисление налога в бюджет, это связано с мировым финансово-экономическим кризисом. Налог на имущество организаций составляет 13 процентов. Отмечается рост поступлений по данному налогу как в относительной, так и в абсолютной величине. В 2009г. поступления по налогу на имущество организаций увеличились на 1 352,98 млн. руб. по сравнению с 2008 годом. Рост поступлений по данному налогу связан с увеличением базы налога, это говорит о большом потенциале наших предприятий, которые в условиях кризиса вкладывали средства в развитие бизнеса. Удельный вес по поступлениям от остальных налогов значительно меньше, например доля косвенных налогов составляет 11 процентов, налоги, сборы и регулярные платежи за пользование природными ресурсами – 5 процентов, налог взимаемый в связи с применением упрощенной системы налогообложения – 2 процента и транспортный налог составляет 2 процента. В приложении 6 представлены состав и структура налоговых доходов бюджета Республики Башкортостан. По данным таблицы можно отметить, что на протяжении 2007-2008гг. наблюдается положительная динамика по всем видам налогов. Мы видим, в Республике Башкортостан соотношение налоговых доходов идентично соотношению в Республике Татарстан. На первом месте - налог на прибыль, на втором - налог на доходы физических лиц, а на третьем - акцизы, тогда как в Татарстане на третьем месте находится налог на имущество организаций. А в 2009 году наблюдается уменьшение поступлений по налоговым доходам, хотя и не так значительно как в Республике Татарстан. Налоговые доходы Республики Башкортостан в 2009 году снизились в абсолютной величине на 3 182,56 млн. руб. по сравнению с 2008 годом, в то время как в Республике Татарстан на 16 060,37 млн. руб. Структура налоговых доходов бюджета Республики Башкортостан за 2009 год наглядно продемонстрируем в виде диаграммы, представленной на рисунке 2.2.3.

Рис. 2.2.3. Структура налоговых доходов бюджета Республики Башкортостан за 2009 год Структура поступлений прямых налогов в бюджет Республики Башкортостан за 2009 год показывает, что наибольший удельный вес имеет налог на прибыль организаций, который составляет 42 процента всех поступлений. Затем следует налог на доходы физических лиц – 26 процентов, косвенные налоги – 14 процентов, налог на имущество организаций – 11 процентов, транспортный налог – 3 процента, налоги, сборы и регулярные платежи за пользование природными ресурсами – 2 процента и налог, взимаемый в связи с применением упрощенной системы налогообложения – 2 процента. Рассмотрим состав и структуру налоговых доходов бюджета Пензенской области, представленных в Приложении 7. По данным таблицы мы видим, что поступления налоговых доходов меньше почти в 6 раз, и составляет в абсолютной величине 11 838,95 млн. руб. На протяжении рассматриваемого периода наблюдается положительна динамика поступлений налоговых доходов в бюджет Пензенской области. В Пензенской области распределение происходит несколько иначе. Основную долю в доходах занимают налоги на доходы физических лиц. На второе место приходится налог на прибыль организаций. Третье – на акцизы. Структура налоговых доходов бюджета Пензенской области за 2009 год наглядно продемонстрируем в виде диаграммы, представленной на рисунке 2.2.3

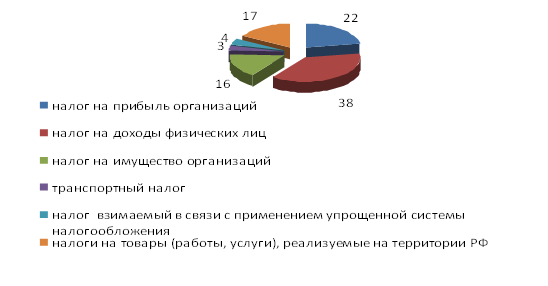

Рис. 2.2.3. Структура налоговых доходов бюджета Пензенской области за 2009 год Структура поступлений прямых налогов в бюджет Пензенской области за 2009 год показывает, что наибольший удельный вес занимает налог на доходы физических лиц – 38 процентов. Затем следует налог на прибыль организаций - 22 процента всех поступлений, косвенные налоги – 17 процентов, налог на имущество организаций – 16 процентов, налог, взимаемый в связи с применением упрощенной системы налогообложения – 4 процента, и транспортный налог – 3 процента. Мы видим, что на рисунке не отображаются налог на игорный бизнес, налоги, сборы и регулярные платежи за пользование природными ресурсами, единый сельскохозяйственный налог и государственные пошлины, это связано с тем, что доля поступлений от данных налогов незначительна и в совокупности составляет менее 0,5 процента. Наглядно представим структуру основных налоговых доходов трех изучаемых регионов за 2009 год на рис. 2.2.4.

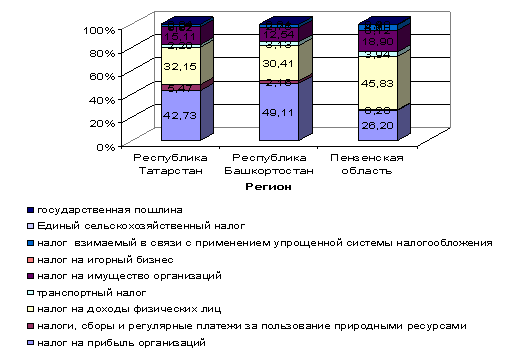

Рис. 2.2.4. Структура налоговых доходов бюджетов Республики Татарстан, Республики Башкортостан и Пензенской области за 2009 год На рисунке видно, что основную долю доходных источников всех трех регионов составляют налог на прибыль и налог на доходы физических лиц, но если в бюджете РТ и РБ преобладает первый, то в Пензенской области наоборот наблюдается преобладание налога на доходы физических лиц. Это говорит о том, что в данной области налоговые отчисления граждан являются основным источником поступлений. Необходимо отметить, что удельный вес налога на имущество в общей доле поступления от прямых налогов Пензенской области заметно выше, чем в республиках. Итак, рассматривая структуру доходной части бюджетов Республики Татарстан, Республики Башкортостан и Пензенской области можно сделать вывод о том, что в Республике Татарстан и Башкортостан преобладают поступления по налоговым доходам, а в Пензенской области безвозмездные поступления, поэтому она является дотационным регионом. Поступления налоговых доходов Республики Татарстан и Республики Башкортостан примерно на одном уровне, а в Пензенской области меньше почти в 6 раз. Наибольший удельный вес в структуре налоговых доходов в Республики Татарстан и Республики Башкортостан занимает налог на прибыль организаций, в Пензенской области – налог на доходы физических лиц. В ходе проделанной работы мы увидели, что мировой экономический кризис сильно задел экономику недотационных регионов, таких как Республика Татарстан и Республика Башкортостан. В 2009 году в данных регионах существенно возросла доля безвозмездных поступлений, и снизились поступления по налоговым доходам, особенно по таким как налог на прибыль, налог на доходы физических лиц и т.д. 3. Пути увеличения доходов бюджетов всех уровней за счет прямых налогов 3.1 Зарубежный опыт формирования доходной базы бюджетов всех уровней за счет прямых налогов Каждое государство, исходя из экономических реалий и своего понимания эффективности социальной политики, определяют долю прямых и косвенных налогов в национальной налоговой системе, в бюджетной системе. В большинстве развитых стран сложилась вполне сопоставимая структура налоговых поступлений, которая остается достаточно устойчивой на протяжении десятилетий. В одних странах, к примеру, во Франции, Италии, Ирландии, Греции и Испании, предпочтение отдается косвенным налогам. В других государствах, например, в Голландии, Дании, Люксембурге и Австрии, преобладают прямые налоги. Примерное равное соотношение прямых и косвенных налогов можно встретить в Финляндии и Германии. В США акцент в системе налогообложения делается на взимание налогов с граждан. Аналогичная ситуация наблюдается и в Канаде, Австралии. Противоположная ситуация сложилась в Японии, где бремя налогов сосредоточено на корпорациях. В Дании и Швеции преобладает обложение доходов граждан [Тютюрюков, с.77]. Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12, 13, 14 |

Copyright © 2012 г.

При использовании материалов - ссылка на сайт обязательна.